Dane z rynku produkcji półprzewodników z Q3 2024

Przemysł produkcji półprzewodników rośnie dzięki popytowi na AI i ożywieniu w Chinach. To oznacza, że najwięksi producenci mogą szykować się na rosnące zyski.

Przychody globalnego sektora produkcji półprzewodników wzrosły w trzecim kwartale 2024 roku o 27% rok do roku oraz o 11% kwartał do kwartału, jak wynika z raportu Foundry Quarterly Tracker opublikowanego przez Counterpoint Research. Głównymi motorami wzrostu były silny popyt na układy AI oraz szybsze niż oczekiwano ożywienie gospodarcze w Chinach. Największy wzrost odnotowano w zaawansowanych technologiach produkcyjnych, takich jak procesy TSMC N3 i N5, wspierane przez popyt na smartfony i półprzewodniki AI. Jednak segment półprzewodników niezwiązanych z AI nadal odbudowuje się w wolniejszym tempie.

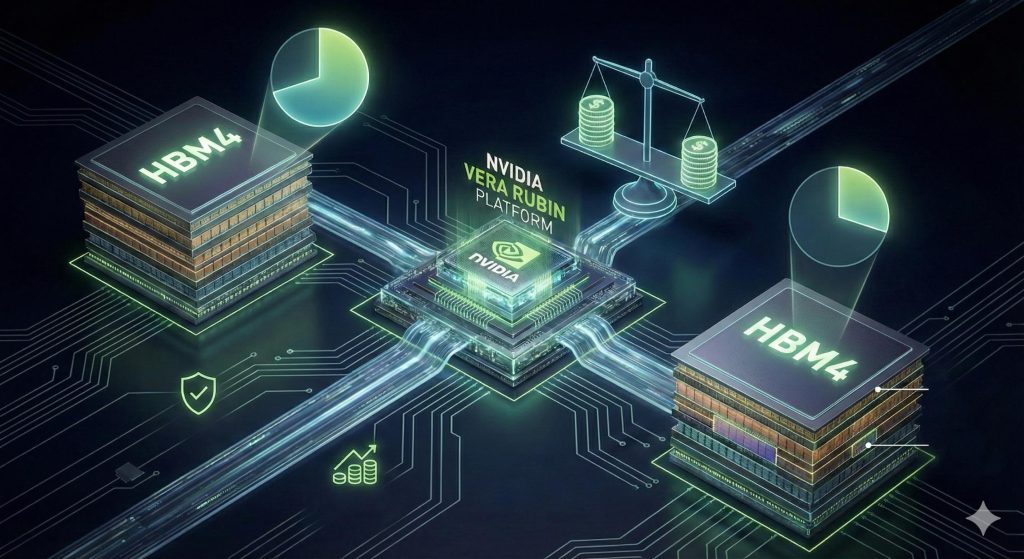

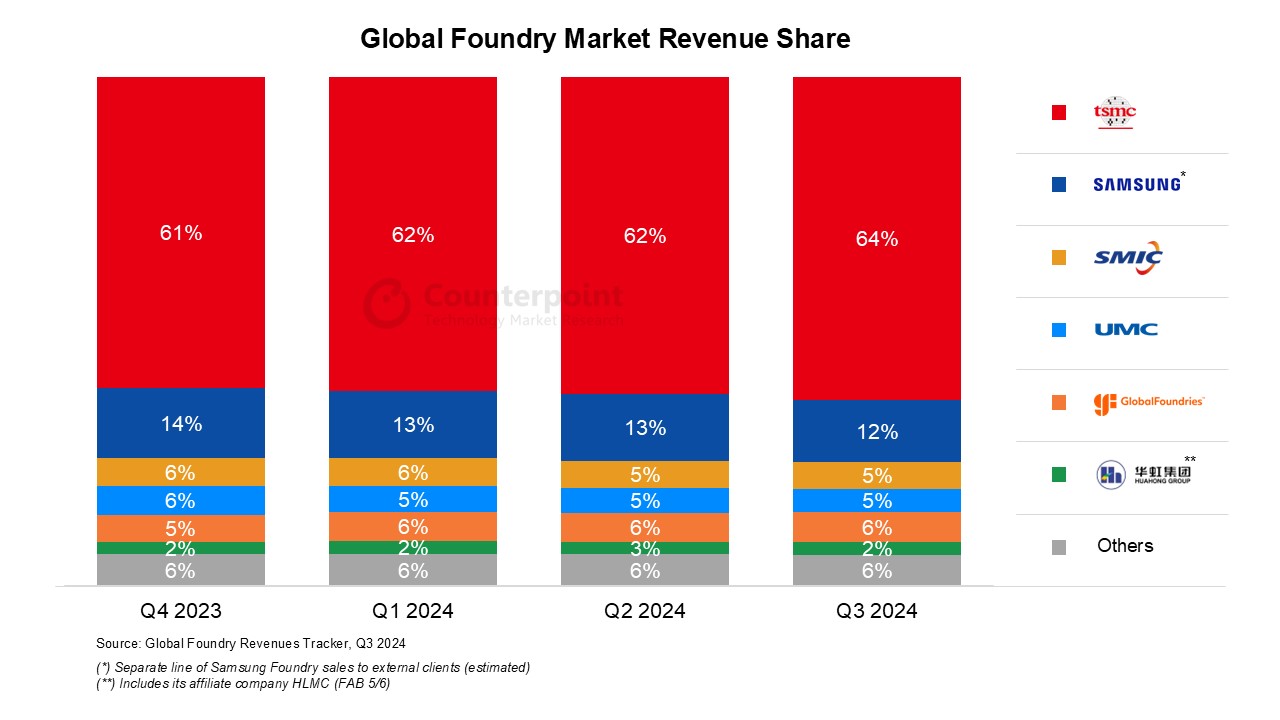

TSMC, światowy lider w branży, osiągnął w Q3 2024 wyniki przekraczające oczekiwania, zwiększając swój udział w rynku do 64% (wzrost z 62% w poprzednim kwartale). Wysokie wykorzystanie zaawansowanych procesów produkcyjnych N5 i N3 napędzane było zapotrzebowaniem na akceleratory AI oraz wzrostem sprzedaży smartfonów. TSMC podkreśla, że segment serwerów AI stanowi obecnie kilkanaście procent jego przychodów i spodziewa się dalszego wzrostu w tej kategorii. Pomimo problemów na rynku półprzewodników niezwiązanych z AI, firma przewiduje odbudowę w 2025 roku.

Samsung Foundry utrzymał drugą pozycję z udziałem w rynku na poziomie *2%, jednak wzrost przychodów był niewielki z powodu słabszego popytu sezonowego na smartfony z systemem Android. Firma koncentruje się na rozwijaniu procesu 2nm GAA, który ma wejść do masowej produkcji w 2025 roku, oraz na innowacjach w zaawansowanych rozwiązaniach 2.5D i 3D dla AI, motoryzacji i HPC.

SMIC, kluczowy gracz w Chinach, odnotował silny wzrost przychodów dzięki ożywieniu popytu w elektronice konsumenckiej, smartfonach i IoT. Wykorzystanie mocy produkcyjnych osiągnęło **90,4%**, napędzane szczególnie przez procesy 28nm, 40nm i 65nm. Chociaż prognozy na Q4 są ostrożne ze względu na sezonowe osłabienie popytu, firma patrzy z optymizmem na perspektywy rocznego wzrostu, opierając się na lokalnym popycie i inicjatywach związanych z lokalizacją produkcji.

Chiński rynek produkcji półprzewodników rozwija się szybciej niż rynek globalny. Fabryki takie jak SMIC i HuaHong odnotowały wzrost wskaźników wykorzystania mocy produkcyjnych (UTR) do poziomu powyżej 90% w Q3, z 80% w Q2. Tę dynamikę wspiera wcześniejsze niż oczekiwano ożywienie popytu lokalnych klientów fabless oraz inicjatywy związane z lokalizacją produkcji półprzewodników. Jednak rosnąca konkurencja w segmentach technologii dojrzałych może stanowić wyzwanie, zwłaszcza w miarę wchodzenia na rynek nowych mocy produkcyjnych w 2025 roku.

W globalnym sektorze technologii dojrzałych wskaźnik wykorzystania mocy pozostał na niskim poziomie 65–70% poza Chinami, podczas gdy chińskie fabryki radziły sobie lepiej. Z kolei UMC i GlobalFoundries skoncentrowały się na niszowych segmentach, takich jak technologie wysokiego napięcia i aplikacje energooszczędne, co pozwala im utrzymać konkurencyjność w trudnym otoczeniu.