Co z rynkiem drukarek 3D? Interesujące dane podsumowujące ubiegły rok

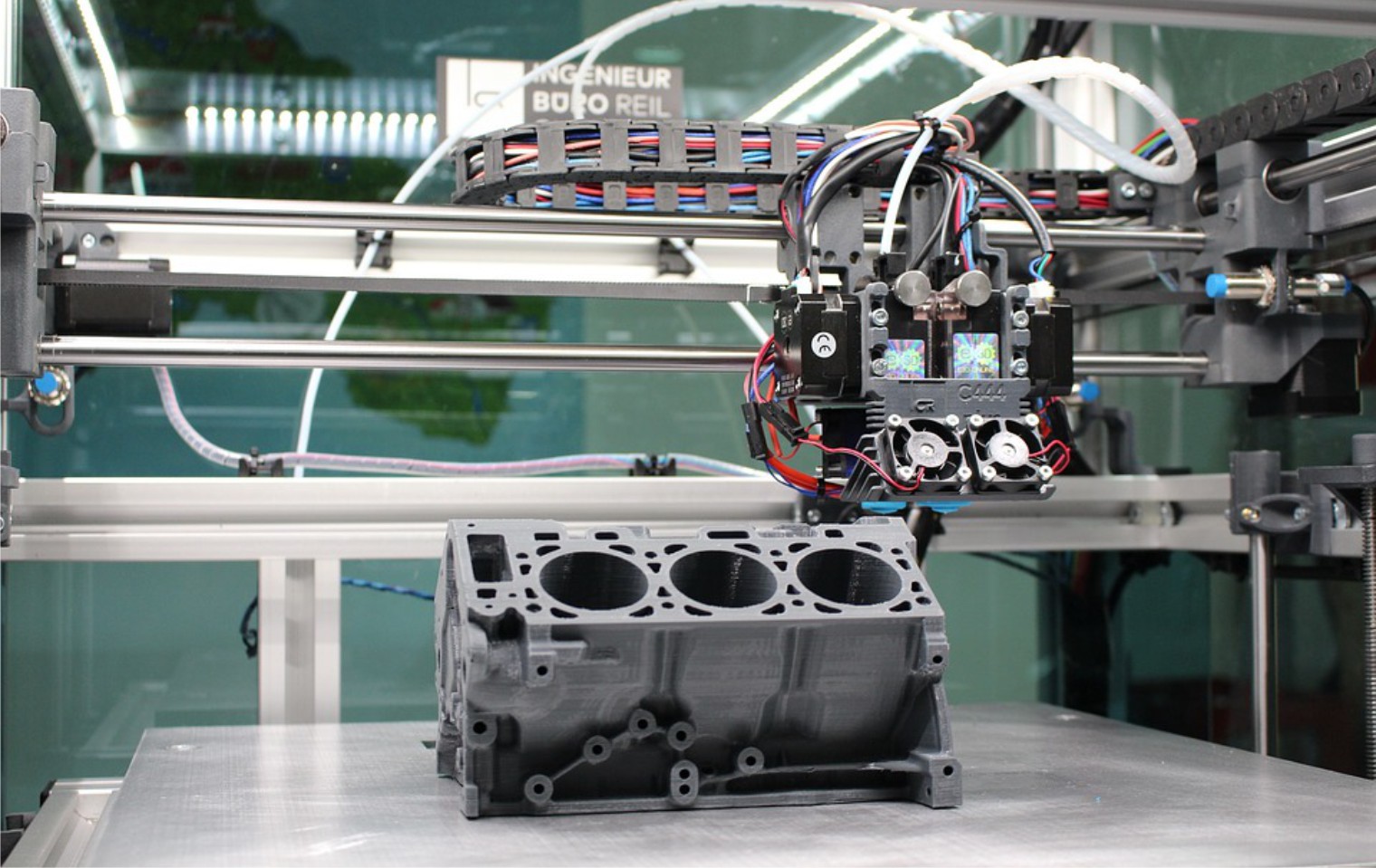

Druk 3D był jednym z najważniejszych buzzwordów w erze przedpandemicznej. Po początkowym zachłyśnięciu się koncepcją drukowania przedmiotów, przyjmujemy dziś tę technologię jako coś oczywistego. Jak wygląda obecnie sprzedaż w tym segmencie globalnego rynku druku?

Jak podaje firma badawcza Context, IV kwartał 2023 roku okazał się wyzwaniem dla wielu producentów systemów druku 3D na całym świecie. Według najnowszego raportu, dostawy drukarek 3D w trzech z czterech głównych klas cenowych spadły w porównaniu do roku poprzedniego. Jak wyjaśnia Chris Connery, globalny szef analityki w CONTEXT, zmiany w zachowaniach zakupowych, utrzymująca się inflacja oraz wysokie koszty kapitału były kluczowymi czynnikami wpływającymi na ten wynik.

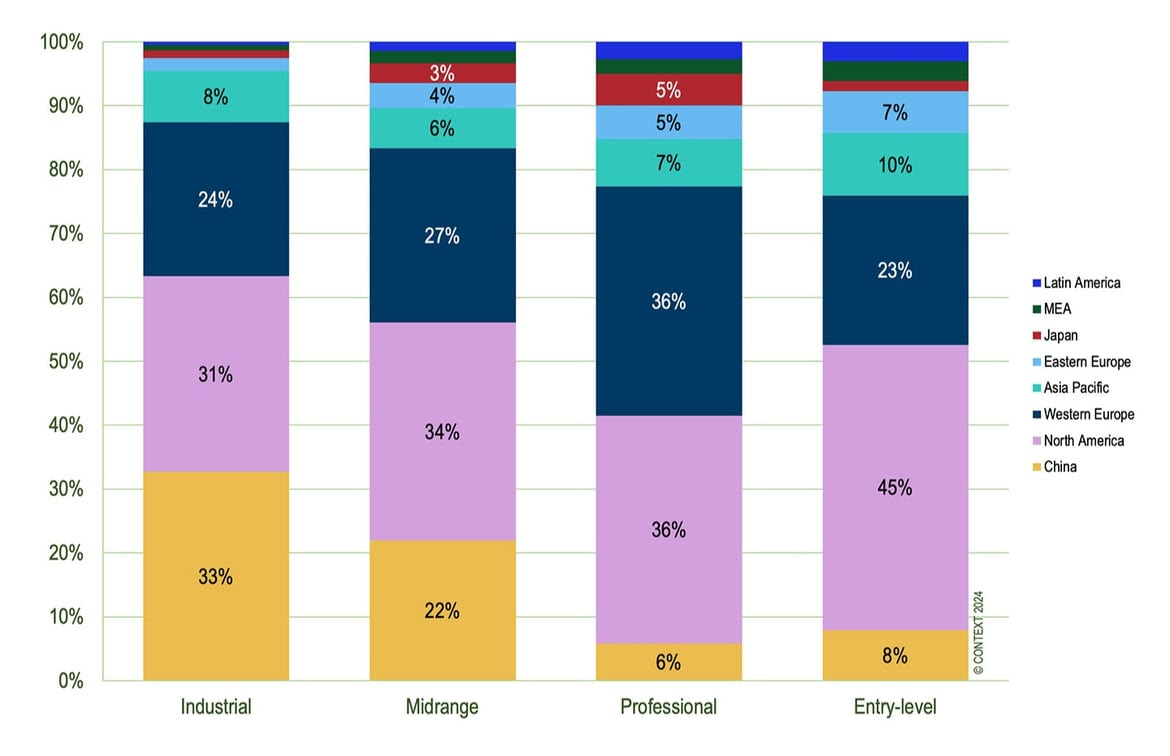

Dostawy drukarek klasy przemysłowej (o cenie powyżej 100 tys. USD) wzrosły nieznacznie o 1% kwartał do kwartału, ale spadły o 13% rok do roku. Wysokie stopy procentowe skłoniły przedsiębiorstwa do wstrzymania inwestycji w nowy sprzęt do czasu ich obniżki. Podobne problemy dotknęły segment drukarek średniego zasięgu (20–100 tys. USD), gdzie dostawy spadły o 7% rok do roku. Największy spadek odnotowano w segmencie drukarek profesjonalnych (2,5–20 tys. USD), który wyniósł aż 32%. Przedsiębiorstwa poszukujące tańszych alternatyw skłoniły się ku drukarkom z segmentu podstawowego (poniżej 2,5 tys. USD), co przełożyło się na wzrost ich dostaw o 35% rok do roku.

Ameryka Północna pozostaje największym rynkiem dla drukarek 3D, generując 41% globalnych przychodów w IV kwartale 2023 roku. Zachodnia Europa odpowiadała za 26% przychodów, a Chiny za 18%. To jednak rynek chiński odnotował największy wzrost, zwłaszcza w klasie przemysłowej, gdzie zrealizowano 33% światowych dostaw. W kategorii przemysłowych drukarek metalowych, Chiny dostarczyły 43% globalnej liczby urządzeń, z czego większość pochodziła od krajowych dostawców.

Dostawy drukarek przemysłowych 3D spadły o 13% rok do roku, głównie z powodu spadku o 25% w segmencie systemów polimerowych. W segmencie metali zaobserwowano jednak wzrost o 4%, napędzany przez technologie Powder Bed Fusion (PBF) i Directed Energy Deposition (DED). Mimo że segment ten zmaga się z redukcjami wydatków kapitałowych, systemy metalowe DED odnotowały wzrost dostaw o 30% w IV kwartale 2023 roku.

Patrząc w przyszłość, prognozy na 2024 rok pozostają ostrożne, szczególnie w odniesieniu do producentów skoncentrowanych na segmencie przemysłowym, którzy czekają na zmiany w globalnych stopach procentowych. Jednakże istnieją silne oznaki tłumionej potrzeby, co może przyspieszyć popyt. GE Additive planuje przeznaczyć znaczną część z 650 milionów USD na wydatki w 2024 roku na technologie addytywne. W Chinach UnionTech planuje dalsze rozszerzenie portfolio produktów w 2024 roku, w tym poszerzenie oferty z polimerów na metale.

Prognozy na 2024 rok przewidują jednocyfrowy procentowy wzrost dostaw we wszystkich klasach cenowych, z możliwością osiągnięcia dwucyfrowego wzrostu do 2025 roku. Mimo to, analitycy mają nadzieję, że potrzeba widoczna na horyzoncie przyczyni się do wzrostu już w 2024 roku.