Geopolityka może krótkoterminowo obniżyć atrakcyjność inwestycyjną Europy, wynika z badania EY Atrakcyjność Inwestycyjna Europy 2022.

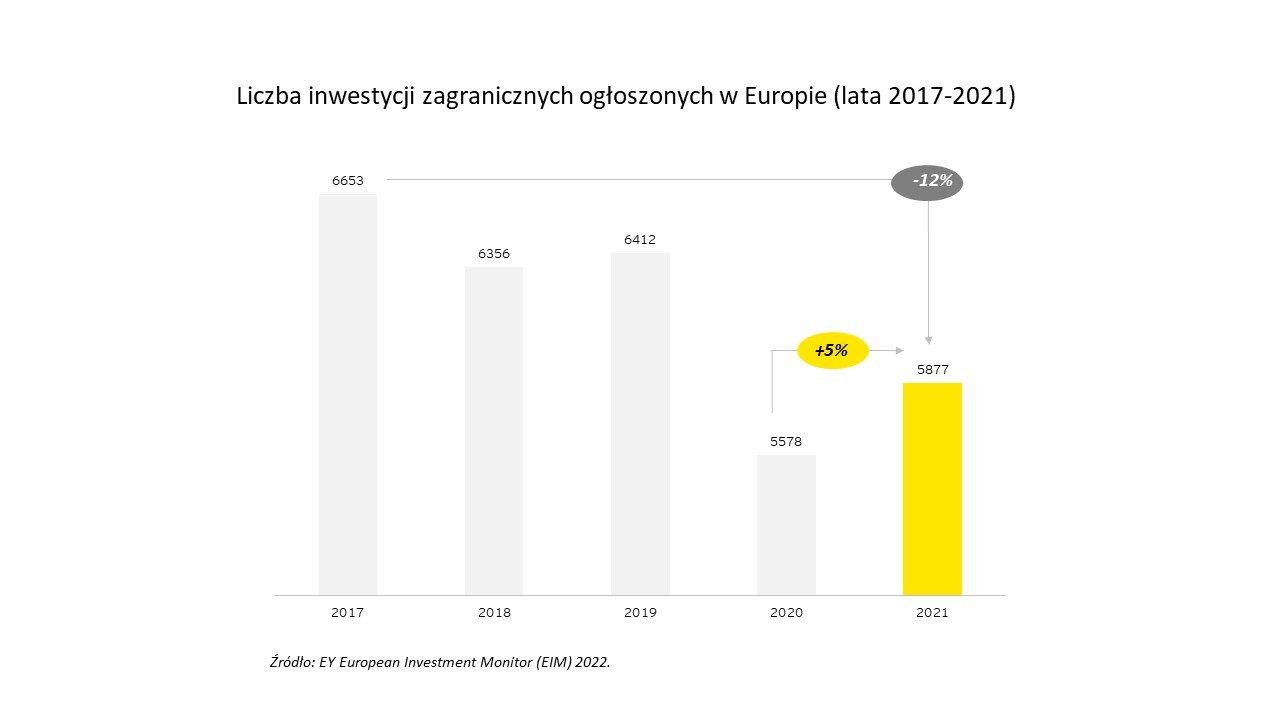

Inwestorzy ogłosili 5 877 planowanych bezpośrednich inwestycji zagranicznych w Europie w 2021 r., to o 5 proc. więcej niż rok wcześniej. To m.in. efekt odbicia z pandemicznego dołka. Polska zajęła 9. miejsce w rankingu. Inwestorzy zadeklarowali przeprowadzenie 193 inwestycji greenfield, o 12 proc. mniej niż w 2020 r. Liczba planowanych miejsc pracy z tych inwestycji, 21 tys., to ponad czterokrotnie więcej niż w 2020 r. – wynika z badania EY Atrakcyjność Inwestycyjna Europy 2022.

Inwestorzy zagraniczni wciąż wybierają Europę jako preferowane miejsce bezpośrednich inwestycji zagranicznych (BIZ). Wolumen planowanych inwestycji na starym kontynencie wzrósł w ubiegłym roku o 5 proc. po spadku o 13 proc. w 2020 r. To m.in. efekt odbicia z pandemicznego dołka, podczas którego inwestorzy wstrzymywali się z decyzjami – wynika z badania EY Atrakcyjność Inwestycyjna Europy 2022.

– Obraz sytuacji gospodarczej w Europie jest dziś wyjątkowo niejednoznaczny i skomplikowany. Dane za 2021 rok pokazują, że odbicie po pandemii koronawirusa jest wolniejsze niż oczekiwano. Trendy, które niedawno się wykształciły, w tym wzrost popularności pracy zdalnej i hybrydowej, wpływają na różnice w tempie odbicia gospodarczego pomiędzy poszczególnymi sektorami i krajami. Firmy, które prowadzą działalność oraz zatrudniają ludzi w Ukrainie i w Rosji stoją przed bezprecedensowymi wyzwaniami. Dodatkowo, efekty uboczne wojny dotkliwie wpływają na firmy działające w Europie – od rosnących kosztów towarów i energii po sankcje i napięcia społeczne. Pomimo tych wszystkich negatywnych czynników, cieszy mnie, że inwestorzy są w stanie spojrzeć poza te krótkoterminowe wyzwania i że w dłuższym terminie wciąż postrzegają Europę jako atrakcyjne miejsce do lokowania inwestycji – mówi Bartosz Niedźwiedzki, Partner, Chief Innovation Officer, EY Polska.

Polska na 9. miejscu

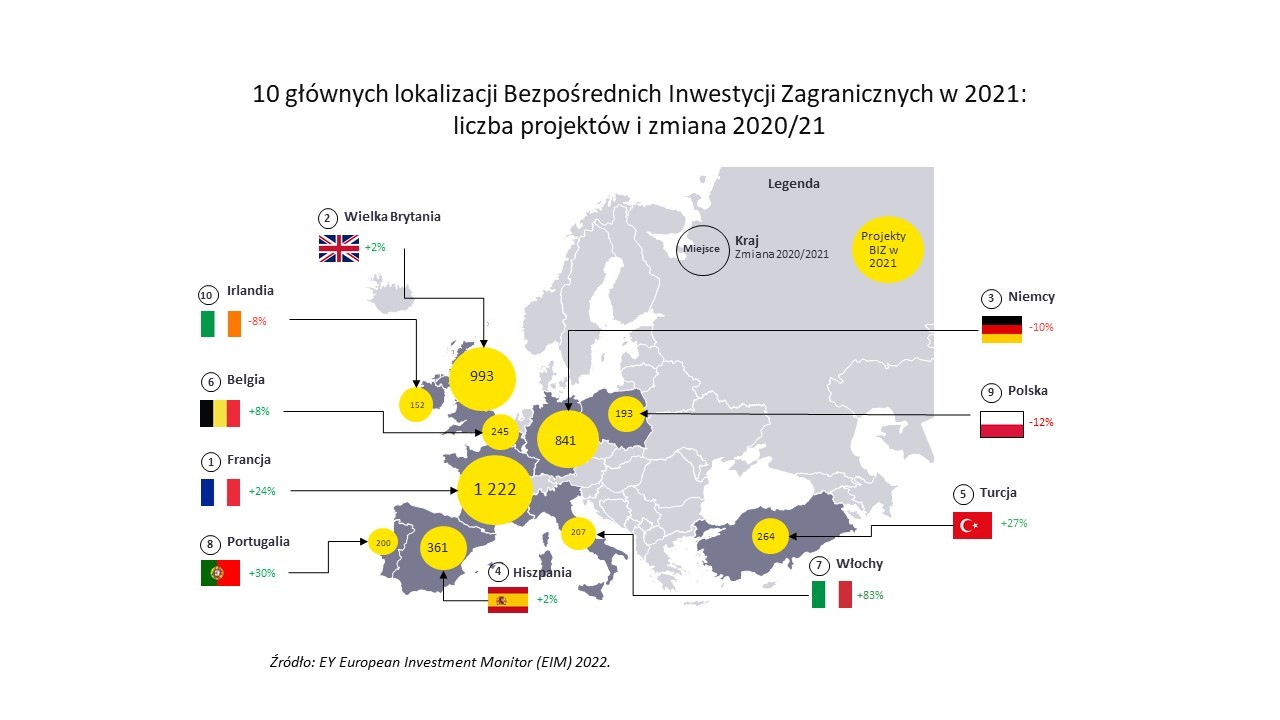

Polska zajęła 9. miejsce w rankingu planowanych bezpośrednich inwestycji zagranicznych w Europie i nadal przyciągamy najwięcej BIZ w regionie. W rankingu porównującym kraje pod względem ilości inwestycji greenfield tworzących miejsca pracy nasz kraj spadł o 2 miejsca w porównaniu do poprzedniej edycji badania EY. W 2021 r. inwestorzy zadeklarowali przeprowadzenie 193 tego typu inwestycji w Polsce, o 12 proc. mniej niż w 2020 r. W efekcie w zestawieniu wyprzedziła nas Portugalia i Włochy (te ostatnie zanotowały 83-procentowy wzrost rok do roku). Obraz sytuacji jest inny, jeśli porównamy miejsca pracy, które generują te inwestycje. Z deklaracji inwestorów wynika, że inwestycje ogłoszone w 2021 r. przyniosą 21 tys. nowych miejsc pracy. To ponad czterokrotnie więcej niż w 2020 r., gdy deklaracje zakładały 5 tys. miejsc pracy i blisko wyników z 2018 r., gdy inwestorzy deklarowali 22 tys. nowych miejsc pracy z 272 inwestycji.

– Te dane wskazują, że odbicie w Europie Środkowo-Wschodniej jest wolniejsze niż w niektórych krajach Europy Południowej, które wydają się być pierwszymi beneficjentami tendencji do skracania łańcuchów dostaw i nearshoringu. Na atrakcyjność inwestycyjną krajów w naszym regionie w krótkim terminie niekorzystnie wpływa także sąsiedztwo lub bliskość granic z Ukrainą i Rosją, krajami zaangażowanymi w konflikt zbrojny. Jednak w dłuższym terminie Polska i inne kraje Europy Środkowo-Wschodniej, z których większość to członkowie NATO i Unii Europejskiej, powinny odzyskać zaufanie inwestorów, m.in. dlatego, że firmy wycofujące się z Rosji i mniej stabilnych politycznie krajów będą szukać alternatywnych lokalizacji. Nasz region jest atrakcyjny kosztowo w porównaniu do Europy Zachodniej, ma wysoko wykwalifikowaną siłę roboczą i chroniona jest własność intelektualna. Członkostwo w UE i NATO daje nam również stabilność geopolityczną i wsparcie finansowe, tak pozytywnie oceniane przez inwestorów. W efekcie będziemy beneficjentami tzw. friend-shoringu, gdyż wzrosło znaczenie lokalizacji dostawcy w kraju należącym do przyjaznego bloku geopolitycznego – mówi dr Marek Rozkrut, główny ekonomista EY na Unię Europejską i region CESA (Europę Środkowo-Wschodnią, Południowo-Wschodnią i Azję Środkową).

Odbicie z pandemicznego dołka i reformy prezydenta Emmanuela Macrona sprawiły, że największe rzesze inwestorów przyciąga Francja, gdzie zaplanowano 1 222 inwestycji, co oznacza wzrost o 24 proc. r/r. Drugim krajem pod względem atrakcyjności jest Wielka Brytania, z deklaracjami na poziomie 993 inwestycji (wzrost o 2 proc. rok do roku). To czołowa w Europie lokalizacja dla inwestycji w technologie i usługi finansowe, a Londyn jest miastem numer jeden dla inwestorów. Trzecie miejsce w tegorocznym rankingu mają Niemcy, gdzie ogłoszono 841 inwestycji w ub. roku. To co prawda spadek o 10 proc. w porównaniu z 2020 r., ale należy tu nadmienić, że za naszą zachodnią granicą mają być zlokalizowane duże inwestycje przemysłowe, szczególnie w sektorze motoryzacyjnym i elektronicznym.

Inną perspektywę niż analiza ilościowa planowanych inwestycji pokazuje analiza średniej ilości miejsc pracy, które mają być stworzone z deklarowanych inwestycji: o ile w Wielkiej Brytanii na jedną inwestycje przypada średnio 79 miejsc pracy, w Niemczech jest to 45, a we Francji – jedynie 38.

Europa atrakcyjna w dłuższej perspektywie

Otoczenie geopolityczne, głównie wojna w Ukrainie, powoduje wyzwania dla krótkoterminowej atrakcyjności inwestycyjnej Europy. Wybuch wojny zmniejszył optymizm inwestorów pytanych o możliwość ulokowania lub rozbudowania inwestycji w Europie w ciągu najbliższego roku: przed 1 marca aż 79 proc. badanych deklarowało inwestycje w Europie podczas gdy po 14 marca 2022 r. ten odsetek spadł do zaledwie 25 proc. ankietowanych. Jednak w dłuższym terminie stary kontynent powinien utrzymać wiodącą pozycję wśród miejsc lokowania inwestycji: 64 proc. inwestorów spodziewa się zwiększenia atrakcyjności inwestycyjnej Europy w ciągu kolejnych trzech lat.

Powrót do korzeni

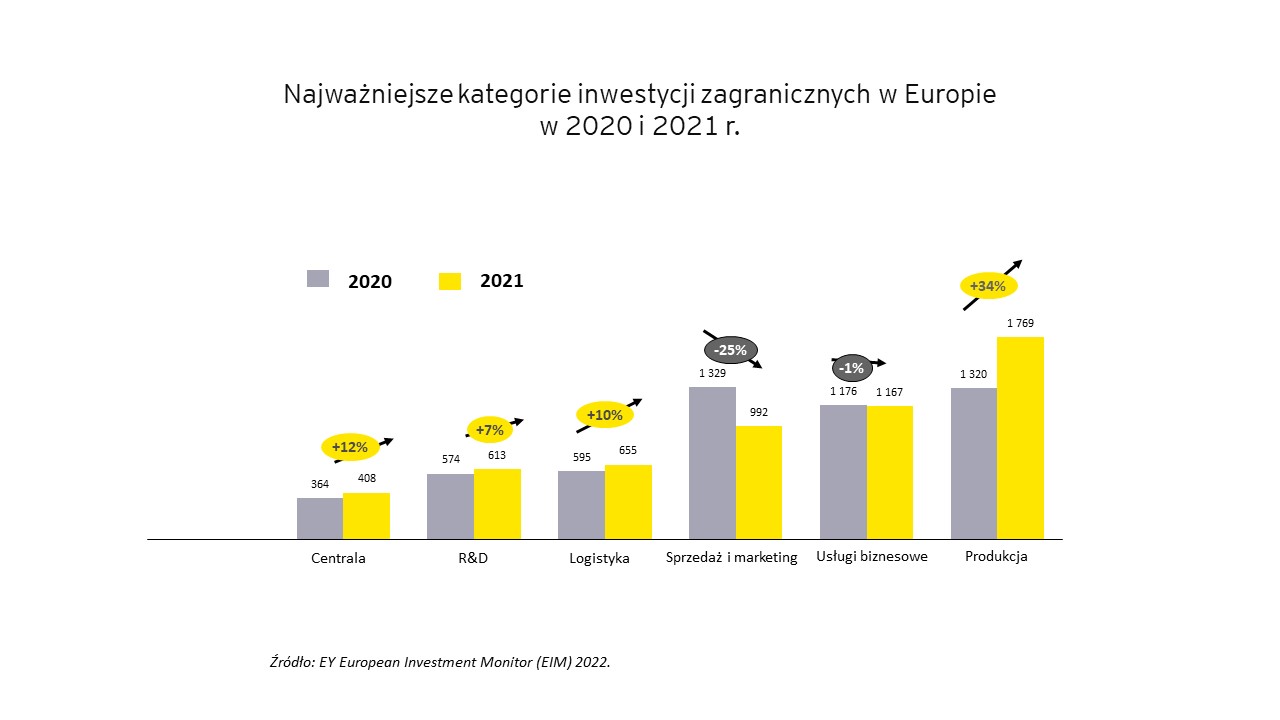

Zmiany, które mają miejsce w światowej gospodarce na przestrzeni ostatnich lat, wpłynęły również na przetasowania wśród sektorów atrakcyjnych dla inwestorów. Reorganizacje łańcuchów dostaw, zwiększenie zainteresowania nearshoringiem i reshoringiem (czyli zbliżanie zakładu produkcyjnego do miejsca sprzedaży produktu lub usługi oraz lokowanie działalności z powrotem w kraju pochodzenia) spowodowało, że inwestycje w przemyśle wzrosły o 34 proc. rok do roku, a Europa Południowa tak mocno zyskała w oczach inwestorów.

Do niedawna nearshoring był konceptem wdrażanym z dużymi oporami ze względu na stosunkowo wysoki koszt, jaki ze sobą niesie. Jednak pojawienie się w 2021 r. bardzo silnych zaburzeń w łańcuchach dostaw, kiedy wysoki popyt na towary w połączeniu z lockdownami w Azji i zablokowaniem kanału Sueskiego spowodował opóźnienia w dostawach i drastyczny wzrost kosztów transportu międzynarodowego, uświadomiło konieczność dywersyfikacji łańcuchów dostaw. Wojna w Ukrainie nasiliła te tendencje, zmuszając firmy do szukania alternatyw dla pozyskiwania surowców i towarów z Rosji. Do tego dochodzi rosnąca presja na dekarbonizację łańcuchów dostaw.

– Paradoksalnie wojna w Ukrainie może pozytywnie wpływać na inwestycje w Europie, ponieważ może spowodować nasilenie tendencji do nearshoringu. Wskazują na to odpowiedzi respondentów, z których wynika, że 53 proc. badanych chce zbliżenia łańcuchów dostaw do miejsca sprzedaży produktu lub usługi, 43 proc. respondentów spodziewa się reshoringu produkcji i usług na rynek krajowy. Potrzebne w tym wypadku jest jednak zastrzeżenie, że wojna w Ukrainie zwiększa niepewność otoczenia gospodarczego i trudno w tym momencie jednoznacznie prognozować dalszy rozwój wypadków – mówi Marek Rozkrut.

Równolegle praca zdalna spowodowała spadek planowanych inwestycji zagranicznych w usługach – to dlatego, że praca hybrydowa umożliwia firmom realizację ekspansji w ramach dotychczas funkcjonujących lokalizacji. Ta tendencja uderzyła w inwestycje w Europie Zachodniej, gdzie gospodarka jest zdominowana przez usługi. Dla przykładu w ubiegłym roku ogłoszono 25 proc. mniej inwestycji w biura marketingu i sprzedaży niż rok wcześniej.

Co dalej?

EY zidentyfikował pięć obszarów kluczowych dla przyciągnięcia BIZ do Europy w średnim i dłuższym terminie:

- DigitalizacjaFirmy będą inwestowały ogromne środki w technologie by ułatwić pracę zdalną, automatyzację i e-commerce. Prawdopodobnie firmy będą postrzegały umiejętności cyfrowe i ochronę praw intelektualnych jako kluczowe czynniki by utrzymać i zwiększyć swoje inwestycje w innowacje.

- Zrównoważony rozwójWiększość firm postrzega Europę jako “lidera zielonej transformacji”. Jednocześnie uważają, że legislacja związana z ochroną środowiska jest jednym z ważniejszych źródeł ryzyka dla atrakcyjności inwestycyjnej Europy. Decydenci powinni ostrożnie posuwać się do przodu, utrzymując balans pomiędzy promowaniem zrównoważonego rozwoju i tworzeniem optymalnych warunków dla rozwoju biznesu.

- Dobrze wyszkoleni pracownicyPotrzeba wykształcenia nowych umiejętności jest wątkiem, który powraca w dyskusjach o cyfryzacji i zrównoważonym rozwoju. Kluczowy jest czas. Cyfrowa i zielona transformacja Europy zwolni, jeśli nowe umiejętności zostaną wykształcone zbyt późno.

- Uproszczenie i digitalizacja podatkówDla inwestorów zagranicznych stopień elastyczności organów podatkowych może być nawet bardziej istotny niż bezwzględna wysokość podatku.

- Zwiększenie wsparcia dla małych i średnich firmMałe i średnie firmy zostały najmocniej dotknięte przez pandemię. W efekcie nie powróciły na ścieżkę realizacji planów inwestycji zagranicznych tak szybko jak większe przedsiębiorstwa. Decydenci powinni uważniej przyjrzeć się potrzebom małych i średnich firm i stworzyć odpowiednie instrumenty wsparcia tego sektora.

Metodyka

Badanie EY Atrakcyjność inwestycyjna Europy 2022 składa się z dwóch części. Pierwsza to dane ilościowe gromadzone w ramach EY European Investment Monitor (EIM), we współpracy z OCO, o inwestycjach zagranicznych ogłoszonych w Europie w roku 2021, w których efekcie powstają miejsca pracy i otwierane są nowe placówki. W badaniu nie ujęto inwestycji portfelowych oraz fuzji i przejęć. BIZ jest ujęte w zestawieniu jeśli inwestor pozyskuje co najmniej 10-procentowe udziały w firmie oraz bierze udział w zarządzaniu. BIZ obejmuje inwestycje kapitałowe, reinwestowane zyski i pożyczki udzielane w ramach przedsiębiorstwa. Druga część to jakościowe badanie postrzegania Europy przez inwestorów zagranicznych, które zostało przeprowadzone w okresie luty-kwiecień 2022 r. przez agencję Euromoney w formie ankiety internetowej przeprowadzonej wśród reprezentatywnego panelu 501 respondentów – decydentów biznesowych odpowiedzialnych za inwestycje.