Globalni CEO i private equity oczekują powrotu megatransakcji, wynika z badania CEO Outlook Pulse

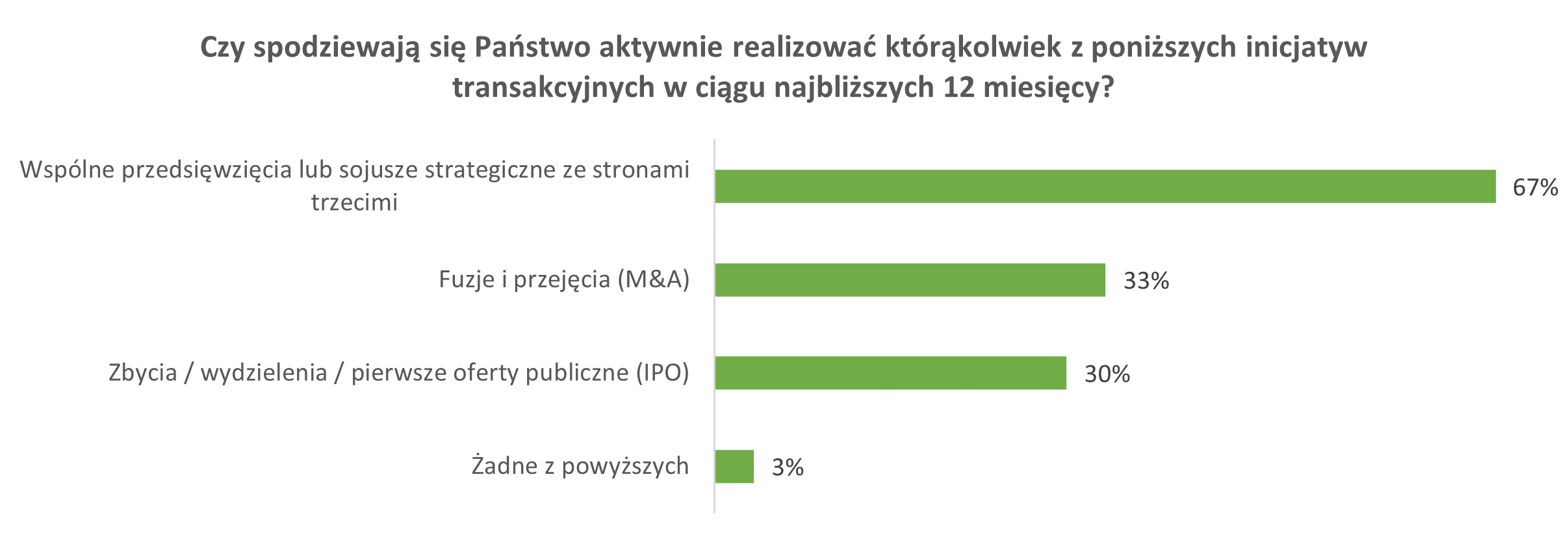

Po słabym 1 kwartale 2024 roku, jedna trzecia rodzimych CEO planuje fuzje i przejęcia w ciągu kolejnych 12 miesięcy. Dwa razy więcej polskich dyrektorów generalnych stawia na partnerstwa strategiczne. Biznesową transformację przedsiębiorstw napędzają zmiany geopolityczne i minimalizacja ryzyka poprzez migrację do krajów o podobnym światopoglądzie.

W trudnym otoczeniu geopolitycznym i makroekonomicznym, dyrektorzy generalni ankietowani przez EY-Parthenon pozostają optymistyczni co do perspektyw rozwoju, wykorzystując sztuczną inteligencję (AI) oraz skupiając się na poprawie zarządzania kapitałem w celu zwiększenia efektywności. Jednak organiczna transformacja biznesu to tylko część biznesowego obrazka. Dyrektorzy generalni analizują równolegle skład swojego portfela w oczekiwaniu na ożywienie na rynku fuzji i przejęć (M&A). CEO oraz liderzy PE ankietowani na poziomie globalnym są entuzjastycznie nastawieni do perspektyw rynku M&A w 2024 roku, odpowiednio 79% i 71% oczekuje powrotu megatransakcji w kolejnych miesiącach, wynika z badania CEO Outlook Pulse.

Rynek fuzji i przejęć w ostatnich latach przechodzi silne perturbacje, naznaczony pandemią koronawirusa, wojną w Ukrainie, a w ostatnich miesiącach – nasileniem ryzyk geopolitycznych. W efekcie procesy transakcyjne trwają dłużej i mniejszy odsetek z nich kończy się podpisaniem umowy. Wciąż jednak mamy do czynienia z silnym zainteresowaniem firm transakcjami. Spodziewam się, że w obliczu pozytywnych sygnałów makroekonomicznych, w kolejnych miesiącach będzie przybywało udanych transakcji na polskim rynku – mówi Paweł Bukowiński, Partner Zarządzający w Dziale Strategia i Transakcje EY Polska, Lider Doradztwa Dezinwestycyjnego w regionie CESA.

Z badania CEO Outlook Survey wynika, że 33% rodzimych CEO planuje fuzje i przejęcia w ciągu kolejnych 12 miesięcy. Z danych Dealogic wynika, że rodzimy rynek fuzji i przejęć zanotował w ub. roku spadek o 45% w ujęciu wartościowym i 16% w ujęciu ilościowym. W 1 kwartale tego roku z kolei zawarto w Polsce 60 transakcji o wartości 530 mln USD, co oznacza spadek rok do roku odpowiednio o 30% i 65%, wynika z danych Dealogic.

Mała ilość domykanych transakcji w pierwszym kwartale to pokłosie słabego 2023 roku, w którym rozbieżności pomiędzy wycenami kupujących i sprzedających były zbyt duże ze względu na słabą koniunkturę gospodarczą. Spodziewam się jednak stopniowego odbicia w liczbie i wartości finalizowanych transakcji w kolejnych kwartałach 2024 roku, biorąc pod uwagę projekty, które realizujemy w tym momencie. Chodzi nie tylko o liczbę transakcji, ale przede wszystkim o jakość aktywów i możliwość ich sprzedaży po cenie atrakcyjnej dla obecnego właściciela. Liczę też na wzmożoną aktywność funduszy private equity, z których wiele ma aktywa gotowe do sprzedaży – mówi Michał Płotnicki, Partner EY Polska, Leader Zespołu Fuzji i Przejęć w dziale Strategia i Transakcje.

Na kluczowy instrument finansowania transformacji portfela biznesowego dla CEO w Polsce wyrastają partnerstwa strategiczne i przedsięwzięcia typu joint-ventures, które planuje 67% polskich CEO.

Liderzy biznesu w Polsce stawiają na strategiczne partnerstwa, które stanowią ważne narzędzie dla firm pragnących zrównoważyć ryzyko i jednocześnie zyskać dostęp do nowych rynków, technologii czy zasobów. Właściwie skonstruowane sojusze strategiczne mogą przynieść duże korzyści zarówno w krótkim, jak i długim terminie, włączając w to wzrost konkurencyjności, synergie z partnerem oraz skuteczne zarządzanie ryzykiem. Z jednej strony, wybór strategii partnerstw pokazuje podejście liderów do ostrożnej ekspansji, z drugiej natomiast, proces ten wymaga od prezesów pewnego podjęcia ryzyka, związanego z przekazaniem kontroli nad częścią zasobów partnerowi. W obliczu utrudnionego dostępu do kapitału, wyważone strategiczne sojusze stają się jednym z kluczowych elementów modelu biznesowego, pozwalając na rozłożenie ryzyka inwestycyjnego i zwiększenie efektywności –mówi Jacek Byrt, Partner EY-Parthenon, z zespołu Strategia i Transakcje w EY Polska.

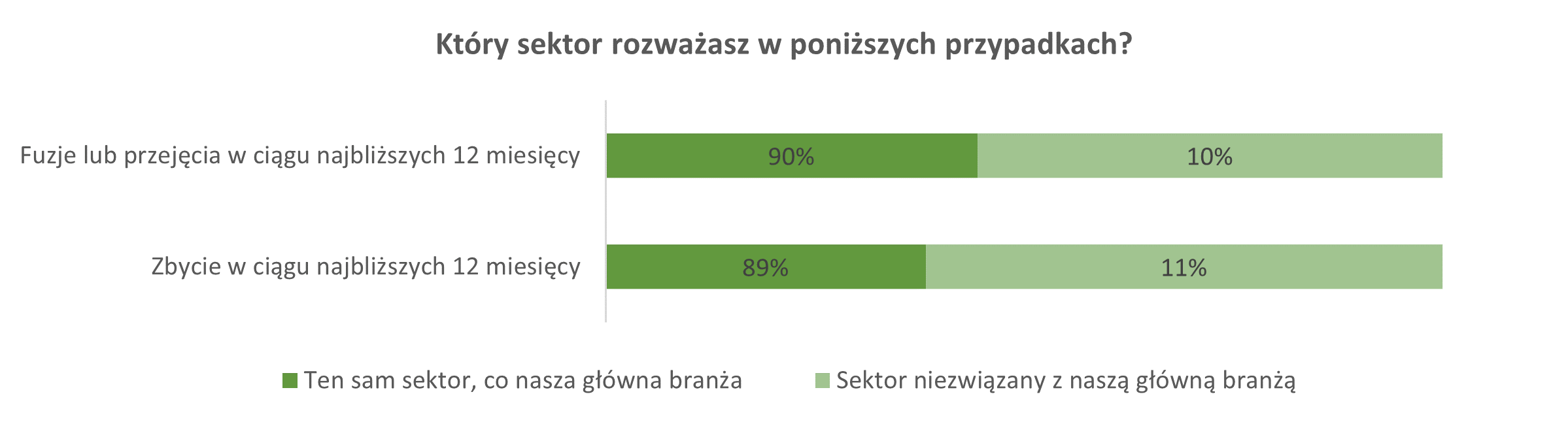

Na dywersyfikację przyjdzie czas

Liderzy biznesu w Polsce skupiają się na swojej macierzystej działalności i ewentualne przejęcia oraz dezinwestycje dotyczą ich flagowego biznesu. 90% z nich zadeklarowało, że chce przejmować aktywa z macierzystego sektora (vs. 96% na świecie). Jednocześnie, aż 89% ankietowanych zamierza dokonywać zbycia aktywów w branży, która stanowi główny obszar działalności organizacji pozbywającej się części dotychczasowego biznesu.

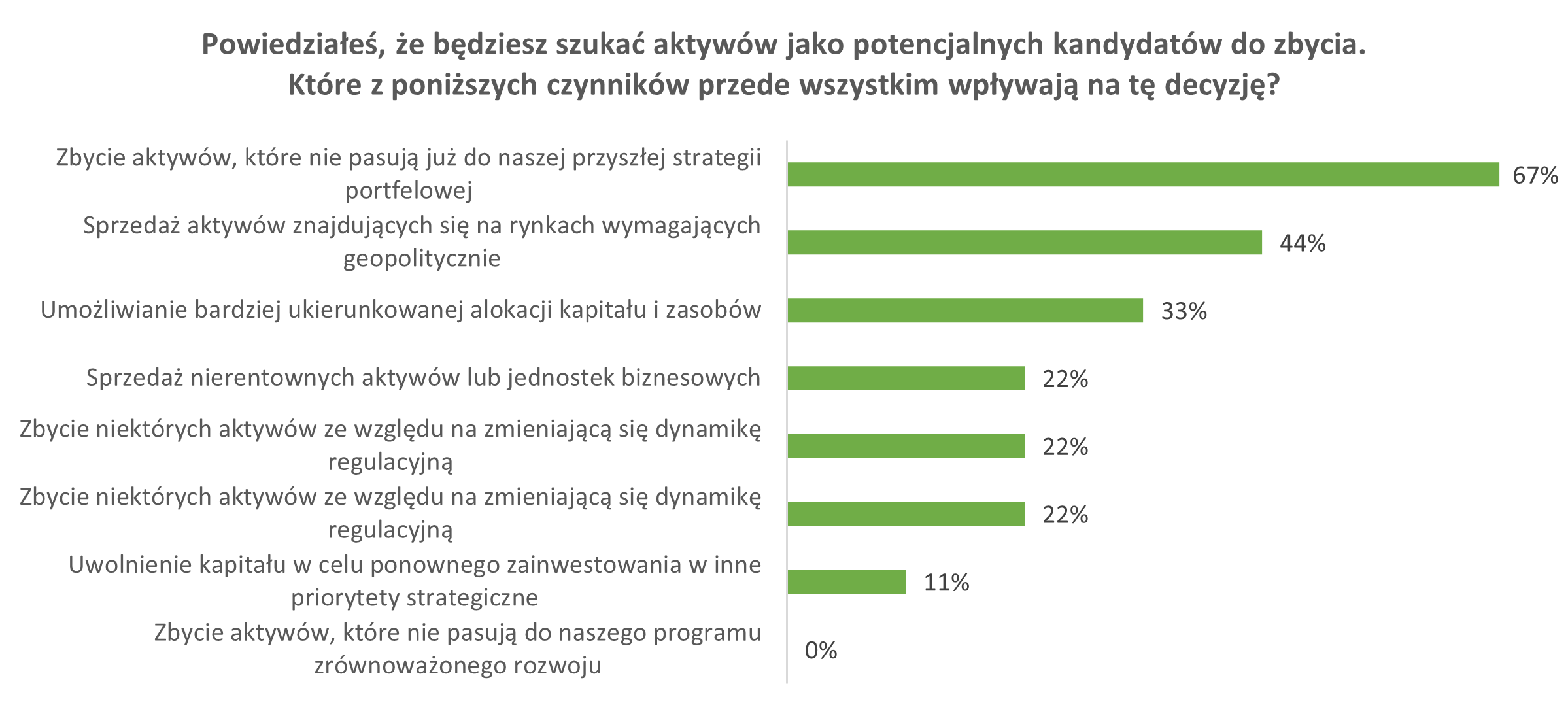

Na świecie we własnym sektorze przeprowadzanych jest zaledwie 61% transakcji zbycia. Jednocześnie CEOs w Polsce deklarują, że najczęstszym powodem przypadku dezinwestycji jest pozbywanie się aktywów, które nie pasują już do przyszłej strategii portfelowej. Powołuje się na nią 2/3 prezesów zapytanych przez EY-Parthenon.

Transformację portfela planują w głównej mierze liderzy deklarujący wycofywanie się z rynków, które stały się zbyt ryzykowne ze względu na zmiany na mapie politycznej świata. Coraz bardziej gwałtowne perturbacje na poziomie geopolitycznym skłaniają CEO do minimalizacji ryzyka poprzez migrację biznesów do krajów o podobnym światopoglądzie. W Polsce, w której położenie geograficzne i dotychczasowe kierunki ekspansji międzynarodowej skutkowały stosunkowo wysoką eskpozycją na ryzykowne geopolitycznie przedsięwzięcia, trend deinwestycji z tych obszarów jest bardziej nasilony niż w innych regionach świata. Widać to było wyraźnie w momencie wybuchu wojny w Ukrainie, gdy szereg firm wycofał się z Rosji. Na świecie beneficjentem tego trendu jest USA, które staje się coraz bardziej atrakcyjnym miejscem dla fuzji i przejęć. Na drugim biegunie są Chiny, które – pomimo swojej rosnącej potęgi gospodarczej, coraz częściej są liderem dezinwestycji z powodu rosnącego ryzyka politycznego – komentuje Paweł Bukowiński.

Na czele wyzwań ze zbyciem aktywów pojawiają się potencjalne negatywne skutki podatkowe takiej transakcji. Z jednej strony może to być efekt istotnych zmian w polskim systemie podatkowym wprowadzonych w 2022 roku, które nie posiadają jeszcze wieloletniego orzecznictwa ułatwiającego prognozowanie decyzji organów podatkowych. Z drugiej strony z dynamiki regulacyjnej na świecie, której efektem jest m.in. unijna dyrektywa wprowadzająca minimalny CIT od ponadnarodowych korporacji. W okresie tak dynamicznych zmian jeszcze bardziej istotne niż zwykle jest korzystanie z usług doradców podatkowych integrujących w swojej praktyce różne systemy podatkowe.

Na koniec warto dodać, że ostateczny sukces transakcji (zarówno nabycia nowego podmiotu, zbycia aktywów czy nawiązania partnerstwa strategicznego) zależy nie tylko od uzgodnionych warunków finansowych, ale też skutecznie przeprowadzonej integracji lub wydzielenia. Sukces fuzji i przejęć w dużej mierze zależy od efektywnego procesu integracji, który jest kluczem do pełnej realizacji potencjału połączonych aktywów. Dla urzeczywistnienia zakładanych synergii pomiędzy łączącymi się firmami kluczowe jest strategiczne podejście do planowania tego procesu jeszcze przed samym efektem transakcji – konkluduje Jacek Byrt.