Grupa ALSO Holding oraz Grupa MCI wezwały do sprzedaży akcji ABC Data, stanowiących 37,1 proc. głosów na Walnym Zgromadzeniu Akcjonariuszy po 1,30 zł za sztukę.

Santander Bank Polska S.A. – Santander Biuro Maklerskie ogłosiło dziś publiczne wezwanie do zapisywania się na sprzedaż akcji spółki ABC Data S.A. Podmiotem nabywającym akcje będą Grupa MCI i Grupa ALSO Holding. Wzywający zamierzają skupić do 46,534,172 akcji spółki, reprezentujących 37,1 proc. ogólnej liczby głosów na Walnym Zgromadzeniu spółki. Potwierdzenie transakcji podlega zwyczajowym warunkom zawieszającym, w tym m.in. uzyskaniu zgody antymonopolowej Komisji Europejskiej i uzyskaniu przez dwa podmioty wzywające na akcje, łącznie co najmniej 66 proc. ogólnej liczby głosów na Walnym Zgromadzeniu Spółki.

ABC Data S.A. jest liderem nowoczesnej dystrybucji sprzętu IT i elektroniki użytkowej w regionie CEE. Działa bezpośrednio w ośmiu państwach Europy Środkowo-Wschodniej. Spółka systematycznie rozbudowuje swoje portfolio o produkty z obszaru nowych, innowacyjnych technologii. ABC Data zajmuje także czołową pozycję w zakresie internetowej sprzedaży B2B. Od 2010 roku jest też notowana na Giełdzie Papierów Wartościowych w Warszawie.

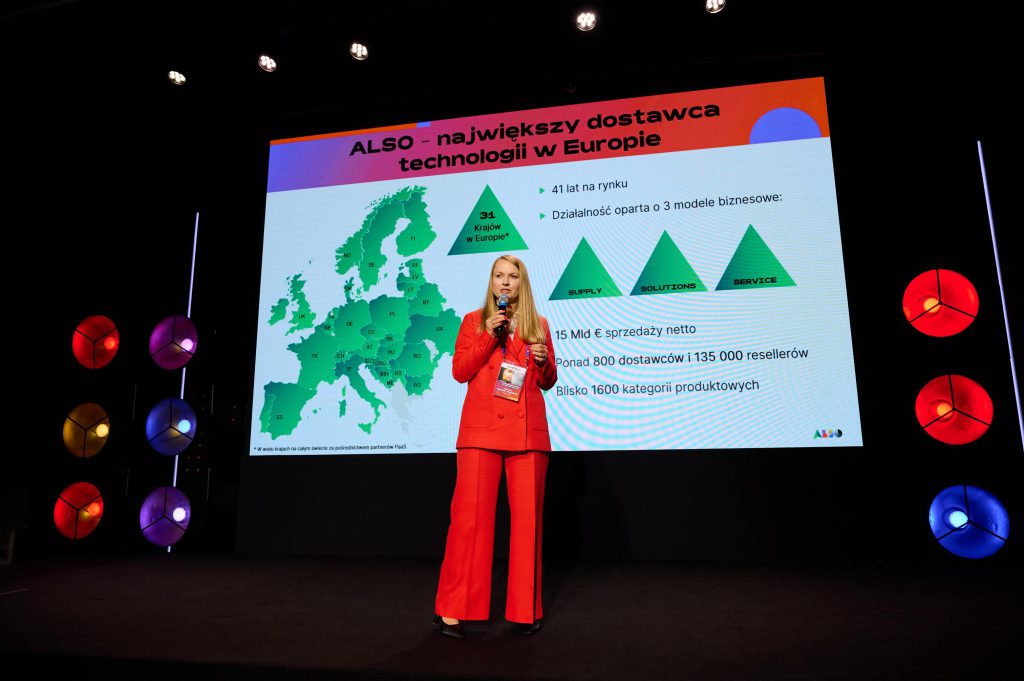

Grupa ALSO Holding oferuje usługi na wszystkich poziomach ICT. Na europejskim rynku B2B ALSO oferuje połączone usługi logistyczne, finansowe, dostawcze, dedykowanych rozwiązań, cyfrowe i IT w indywidualnie dopasowanych pakietach. Grupa działa w 15 krajach w Europie. W chwili ogłoszenia wezwania Grupa ALSO Holding nie posiadało akcji spółki ABC Data, a MCI Venture Projects VI Sp. z o.o. SKA posiadała 60,72 proc. akcji, stanowiących 60,72 proc. głosów na Walnym Zgromadzeniu Akcjonariuszy Spółki.

Zaproponowana cena w wezwaniu wynosi 1,30 zł za jedną akcję ABC Data S.A. Cena w wezwaniu jest też o 53% wyższa od ceny giełdowej z zamknięcia z dnia 20.12.2018, które wyniosło 0,85 zł. Oferowana cena akcji w wezwaniu stanowi premię w wysokości 37% w porównaniu do średniej arytmetycznej ze średnich dziennych cen ważonych wolumenem obrotu z okresu trzech miesięcy poprzedzających ogłoszenie wezwania, która wynosi 0,95 zł oraz premię w wysokości 3% w porównaniu do średniej arytmetycznej ze średnich dziennych cen ważonych wolumenem obrotu z okresu sześciu miesięcy poprzedzających ogłoszenie wezwania, która wynosi 1,26 zł.

Ponadto w przypadku powodzenia wezwania i osiągnięcia progu przynajmniej 90% ogólnej liczby głosów na Walnym Zgromadzeniu Spółki, Grupa ALSO Holding i MCI rozważają przeprowadzenie przymusowego wykupu akcji Emitenta, a następnie wycofanie Spółki z GPW, zgodnie z obowiązującymi przepisami. Zapisy na Akcje będą przyjmowane w punktach obsługi klienta Santander Bank Polska S.A. – Santander Biuro Maklerskie od 15.02 do 18.03.2019 roku.