Czy Europa może wrócić do chipowej czołówki?

Dziś nie ma chyba większych wątpliwości, że USA i Europa przegrały, na własne życzenie, konkurencję o produkcję półprzewodników, z krajami Dalekiego Wschodu. Jak idą próby naprawienia sytuacji?

Zapewne pamiętasz, drogi czytelniku, jak Intel produkował swoje CPU głównie w USA i Irlandii, a na konkurujących z nim układach AMD widniał napis “Assembled in Germany”. Był bowiem czas, kiedy większość światowej produkcji chipów miała miejsce w tzw. świecie Zachodu. To jednak zmieniło się drastycznie.

Wielka europejska produkcja chipów w latach 90? Niekoniecznie

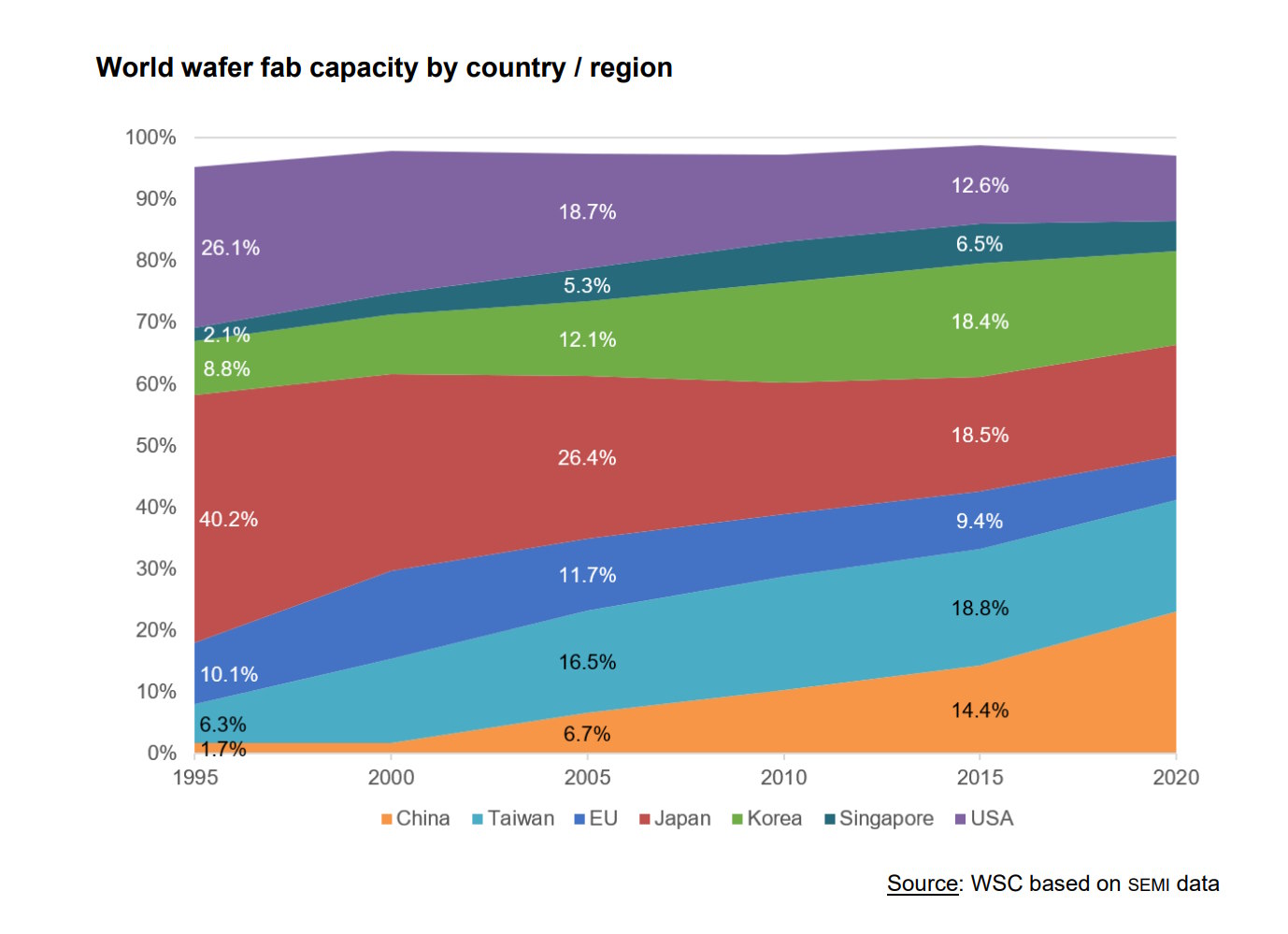

„Obecny udział Europy w światowym rynku półprzewodników wynosi około 10 procent, w porównaniu z zawrotnym poziomem 44 procent w 1990 r.” – napisał w kwietniu 2021 roku Pat Gelsinger, nowo mianowany wówczas dyrektor generalny Intela. Chociaż, jak wielokrotnie wskazywano, nie jest to stwierdzenie do końca prawdziwe, to niewątpliwie globalny układ sił produkcyjnych w świecie półprzewodników uległ poważnym przeobrażeniom od czasów gdy zasłuchiwaliśmy się albumem “Nevermind” Nirvany.

Udział Europy w produkcji półprzewodników nigdy nie był wielki, chociaż większy niż obecnie. Czy więc szef Intela kłamał? Nie. Sięgnął, on lub osoby przygotowujące go do wywiadu, do danych opublikowanych we wrześniu 2020 roku przez Semiconductor Industry Association (SIA) i Boston Consulting Group (BCG). Brały one jednak pod uwagę produkcję jedynie na waflach krzemowych 8″ (203,2 mm, zwyczajowo określane jako 200 mm) i więcej. Rzecz w tym, że w 1990 roku wafle krzemowe tego rozmiaru były dopiero pojawiającą się wśród producentów nowością. Dziś produkcja w czołowych zakładach realizowana jest na waflach o średnicy około 300 mm.

Jeśli więc porzucimy ten, dość nieoczywisty wymóg, sprawy zaczynają wyglądać inaczej. Z danych ESIA (część EECA) wynika, że akurat Europa stale znajdowała się w okolicach owych 10% globalnej produkcji.

Z wykresu spogląda na nas potężna porażka nie tyle europejskiego przemysłu półprzewodnikowego, ale dwóch innych: amerykańskiego i japońskiego. Pierwszy z nich w 1995 roku odpowiadał za około 26% globalnej produkcji półprzewodników. Gospodarka “Kraju Kwitnącej Wiśni” może czuć się jednak większym przegranym, bo niecałe trzy dekady temu realizowała ponad 40% globalnej produkcji. Dziś to, odpowiednio, około 10 i 15%.

Wiemy już kto stracił. A kto zyskał? Przede wszystkim Tajwan, a w mniejszym stopniu także Korea Południowa oraz Chiny. Te ostatnie oczywiście muszą mierzyć się nie tylko z normalnymi trudnościami realizacji produkcji, ale też hamującymi rozwój przemysłu półprzewodnikowego sankcjami, nałożonymi przez USA. Obraz globalnej produkcji półprzewodników jest dziś więc bardziej rozproszony niż był w latach 90. Rzecz w tym, że gro najnowocześniejszych fabryk znajduje się w jednym regionie świata. I to właśnie ta lokalizacja stanowi problem.

Make America Great Again… in chip manufacturing?

Trumpowskie hasło stosuję tu nie bez przyczyny. Otóż były prezydent USA szedł do wyborów i swojej pierwszej (być może jedynej) kadencji m.in. z hasłami powrotu produkcji przemysłowej do USA. Chociaż, kierując się zapewne profilem wyborcy, Trump raczej komunikował to jako powrót produkcji np. motoryzacyjnej, to pojawił się też wątek technologii półprzewodnikowych. Administracja kontrowersyjnego prezydenta rozpoczęła gospodarczą krucjatę przeciw Chinom, jednemu z czołowych beneficjentów zmian w lokalizacji produkcji ostatnich kilku dekad. Chociaż słynny CHIPS Act został wprowadzony już za administracji Joe Bidena w 2022 roku, to jedna z jego podstaw, tzw. Endless Frontier Act została pierwotnie przedstawiona senatorom z obu partii jeszcze jesienią 2019 roku. Jej autorem był Keith Krach, Podsekretarz stanu ds. wzrostu gospodarczego, energii i środowiska USA w administracji Donanda Trumpa. Zakładała ona potężne zwiększenie nakładów publicznych na badania i rozwój, ale też na wsparcie inwestycji w sektorze wysokich technologii.

I być może niewiele by się z tym aktem prawnym wydarzyło dalej, gdyby nie rok 2020. W pierwszym kwartale tegoż roku lokalny problem epidemii w Chinach stał się problemem globalnym. Nie dotyczył on jedynie zdrowia, ale też wielu gałęzi gospodarki. W tym półprzewodników. Nagle okazało się, że chociaż rynki zbytu znajdują się w znacznej mierze w USA i Europie, to produkcja ma miejsce po drugiej stronie globu, we wschodniej Azji. Wstrzymane łańcuchy dostaw wywołały nie lada problemy dla wszystkich dziedzin produkcji, które potrzebują chipów. W Europie “dostało się” głównie motoryzacji. Hasła o powrocie produkcji “na zachód” okazały się więc dobrym kierunkiem. Czasu jednak, było zdecydowanie za mało.

“Chips are coming home”?

Ilekroć nie słyszę zapewnień o rychłym powrocie produkcji chipów do USA i Europy (jak już wiemy, raczej do USA, bo Europa nigdy gigantem produkcji chipów nie była), przypomina mi się… piosenka angielskich kibiców. Dziwne skojarzenie? Już tłumaczę. „Three Lions”, szerzej znany jako „Football’s Coming Home”, to piosenka, która na Mistrzostwach Europy w 1996 roku wyrażała marzenia angielskich kibiców o zwycięstwie. Nieoficjalny tytuł nawiązywał do faktu (chociaż miłośnicy calcio storico mogą mieć inne zdanie), że to Angia jest ojczyzną piłki nożnej… a jednocześnie nie notuje w niej większych sukcesów reprezentacyjnych od wielu, wielu lat.

Trochę podobnie jest z półprzewodnikami. Cały przemysł półprzewodnikowy, będący dzieckiem nauki amerykańskiej i europejskiej, ma swoje korzenie właśnie w strefie euroatlantyckiej. Jednocześnie jednak gospodarki krajów tej strefy nie są liderami w produkcji i, w razie podobnych tąpnięć globalnych systemów logistycznych jak w 2020-2022, są skazane na niedobory coraz bardziej kluczowych komponentów.

Holenderski słoń w pokoju

W tym wszystkim, pozornie, świat Zachodu stoi na przegranej pozycji. Wysokie koszty pracy, trudności formalne, a w Europie dodatkowo stałe zmagania ze związkami zawodowymi. Czy rzeczywiście?

Dopiero od niedawna w tzw. mainstreamie pojawia się też druga strona medalu. Zapraszani przez duże stacje telewizyjne i internetowe “telewizje” eksperci całkiem niedawno odkryli istnienie ASML – firmy pochodzącej z niewielkiego Veldhoven. Ta zupełnie nieznana osobom niezwiązanym z branżą technologiczną firma jest dziś niekwestionowanym lidem produkcji urządzeń litograficznych EUV. To właśnie z ich użyciem powstają np. układy Appl’e, AMD, Qualcommu czy Nvidii, tworzone w tajwańskich zakładach TSMC. Z urządzeń pochodzących od ASML korzysta także Intel, ale i, wbrew sankcjom, chiński SMIC.

Czy ASML to jedyna firma europejska tworząca urządzenia konieczne do produkcji chipów? Nie. Narzędzia, chociaż działające w innych technologiach produkcji półprzewodników, tworzą także m.in. Zeiss oraz Leica, a BASF dostarcza potrzebnych m.in. do procesu wytrawiania, chemikaliów. Europa nie produkuje więc wielu chipów, ale to nie oznacza, że na ich produkcji nie zarabia.

Made in Europe pod znakiem zapytania

O amerykańskim CHIPS Act nie będę się tu rozwodził, bowiem o tym prawie napisano już wiele. W skrócie: niemal 280 miliardów dolarów z amerykańskiego budżetu przeznaczono na badania i rozwój technologii, z czego prawie 53 miliardy na wsparcie zwiększenia produkcji lokalnej. Z jaką skutecznością? Póki co, niewielką.

Europa posiada, jak to Europa, uchwalony z wyraźnym opóźnieniem, swój własny Chips Act (ECA). Jego założenia są podobne jak w amerykańskim pierwowzorze, chociaż skupiają się głównie na produkcji, mniej na badaniach i rozwoju. Budżet całego projektu także jest mniejszy – wynosi 47 miliardów euro. Na tę chwilę zatwierdzone w ramach tego budżetu projekty to… budowa za 2 miliardy euro fabryki półprzewodników STMicroelectronics we włoskiej Katanii. Póki co, niewiele. Ze środków ECA mają być także współfinansowane inwestycje Intela w Niemczech i w Polsce. Nie ma jednak pewności, czy nie będą one zagrożone słabą kondycją firmy.

Czy same pieniądze będą jednak dostateczną motywacją dla globalnych wytwórców, by to właśnie w Europie umieszczali swoje zakłady produkcyjne? Niekoniecznie. Chociaż istnieje powiedzenie, że “pieniądze nie mają narodowości”, to m.in. rywalizacja ekonomiczna między USA i Chinami pokazuje, że może być inaczej. Stąd raczej należy postawić inne pytanie: dlaczego wśród czołowych producentów chipów na świecie brak jest firm europejskich? Naturalnie, można przytoczyć przykład ARM (zakładając, że Wielka Brytania to Europa, z czym, jak się przekonaliśmy w 2016 roku, nie zgodzi się część samych Brytyjczyków). Tyle, że firma z Cambridge tworzy jedynie matematyczne modele dla samych rdzeni w architekturze ARM, nie produkując ich samodzielnie.

W praktyce, dotacje z ECA, chociaż mogą popchnąć nieco produkcję chipów w Europie, będą wzmacniały głównie zagranicznych, nieeuropejskich producentów. Bo firmy takie jak wspomniany już STMicroelectronics (kooperacja włosko-francuska), Infineon (Niemcy) czy NXP Semiconductors (Holandia) nie mają skali, która pozwoliłaby rzeczywiście wpłynąć na rynek.

Rzucę śmiałą tezą – na walkę o produkcję nie jest jednak za późno. Europa ma potężne narzędzia: silny rynek wewnętrzny oraz wytwórców sprzętu litograficznego, a nawet “własną” (no dobrze, brytyjską), architekturę. To znacznie więcej niż miały w latach 80 Chiny czy nawet Korea Południowa. Ba, nawet dzisiejszy lider, czyli Tajwan. Chociaż nie jestem znany z optymizmu, to w tych przewagach dostrzegam szansę Europy. To, czy będzie wykorzystana, czy pozostanie raczej w sferze marzeń, będzie zależało od współpracy władz UE, świata nauki oraz sektora prywatnego.