Stagnacja inwestycyjna w Europie, Polska jednym z głównych beneficjentów napływu BIZ (Bezpośrednich Inwestycji Zagranicznych) – wynika z badania EY Atrakcyjność Inwestycyjna Europy.

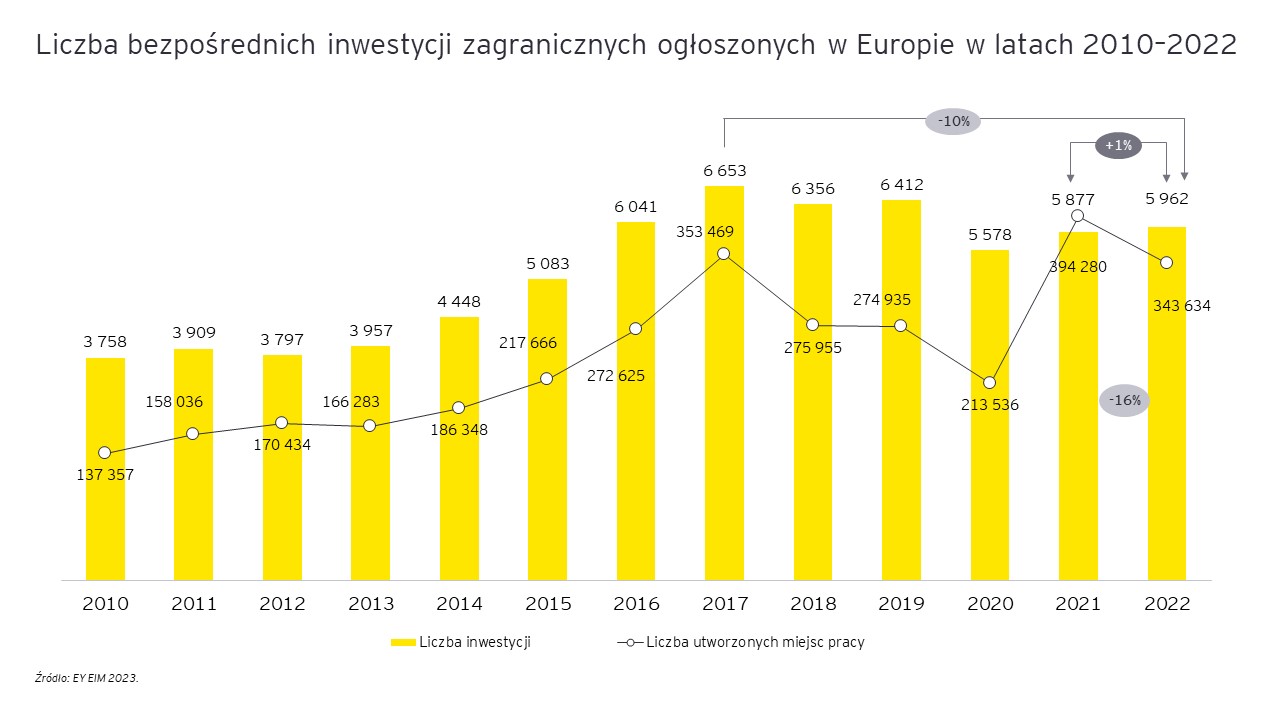

Liczba Bezpośrednich Inwestycji Zagranicznych (BIZ) w Polsce wzrosła o 23% do 237 w 2022 r., równolegle liczba miejsc pracy generowanych przez te inwestycje spadła do 18,4 tys. – to 12% mniej niż w inwestycjach ogłoszonych w 2021 r. W Europie nastąpiła stagnacja – liczba BIZ wzrosła o 1% w 2022 r., przy spadku planowanych miejsc pracy o 16% – wynika z cyklicznego badania EY Atrakcyjność Inwestycyjna Europy.

Bezpośrednie Inwestycje Zagraniczne (BIZ) to jeden z istotnych czynników determinujących rozwój kraju. EY od ponad dwóch dekad analizuje wolumeny inwestycji zagranicznych w Europie w badaniu Atrakcyjność Inwestycyjna Europy. Analiza ubiegłorocznych deklaracji inwestorów dotyczących BIZ pokazuje nieznaczne ożywienie, choć widać wyraźnie, że Europa wciąż czeka na odbicie z pandemicznego dołka. Ilość projektów inwestycyjnych w Europie wzrosła jedynie o 1% do 5 962. To 7% poniżej wolumenów sprzed pandemii.

Ten wynik nie dziwi, jeśli weźmiemy pod uwagę napięcia na poziomie geopolitycznym, otoczenie makroekonomiczne i kryzys energetyczny. W ubiegłym roku wskazywaliśmy, że wybuch wojny w Ukrainie może spowodować wstrzymanie decyzji przez inwestorów. Tak się stało i widać to w wolumenie inwestycji, oraz – może nawet bardziej – na poziomie zatrudnienia generowanego przez BIZ. Ten wynik nieco rozczarowuje, biorąc pod uwagę oczekiwania na ożywienie inwestycji, wstrzymywanych wcześniej przez pandemię – mówi Jacek Kędzior, Partner Zarządzający EY Polska, Partner Zarządzający Regionem EY CESA.

Liczba miejsc pracy generowanych przez BIZ ogłoszone w 2022 r. na poziomie 343,6 tys. jest mniejsza o 16% niż dane za 2021 r.

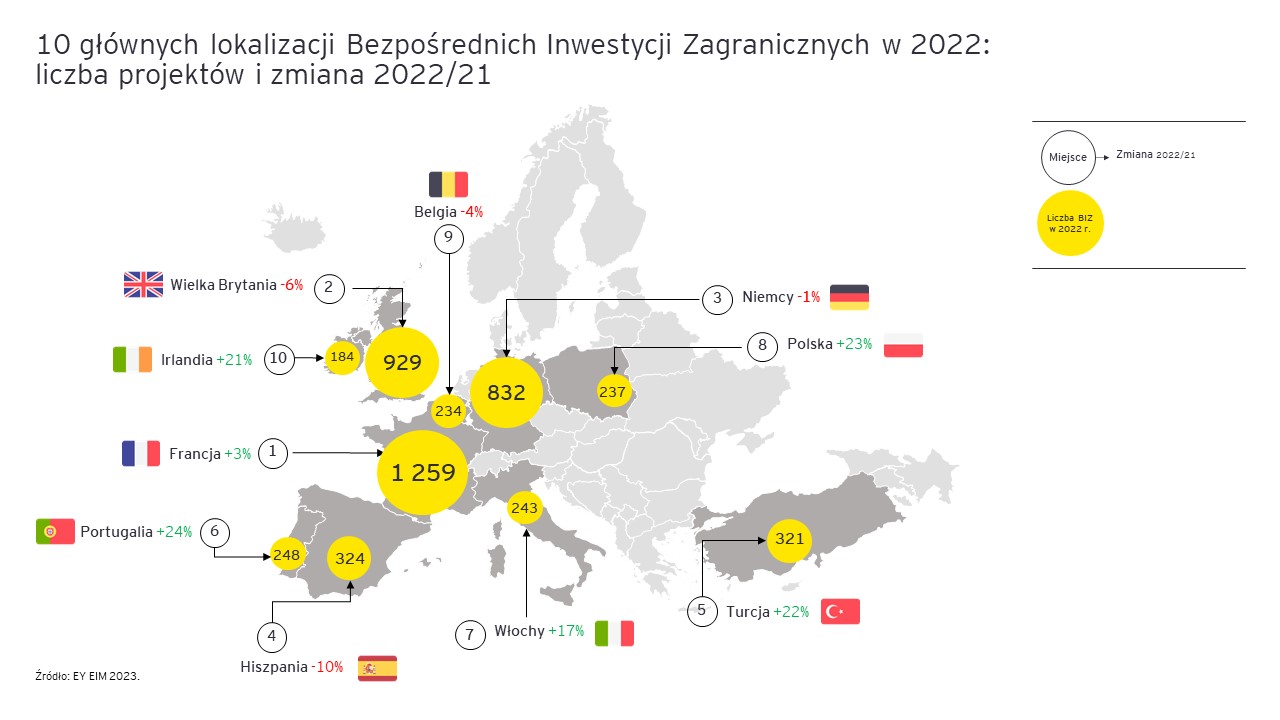

Polska w czołówce

W zestawieniu ubiegłorocznych inwestycji zdecydowanie wyróżnia się kilka krajów Europy Południowej oraz Środkowo-Wschodniej, w tym Polska. Liczba BIZ w Polsce wzrosła w 2022 r. o 23% do 237. Jednak są to mniejsze projekty niż w 2021 r. Liczba miejsc pracy generowanych przez BIZ w 2022 r. spadła do 18,4 tys. – to 12% mniej niż w inwestycjach ogłoszonych rok wcześniej.

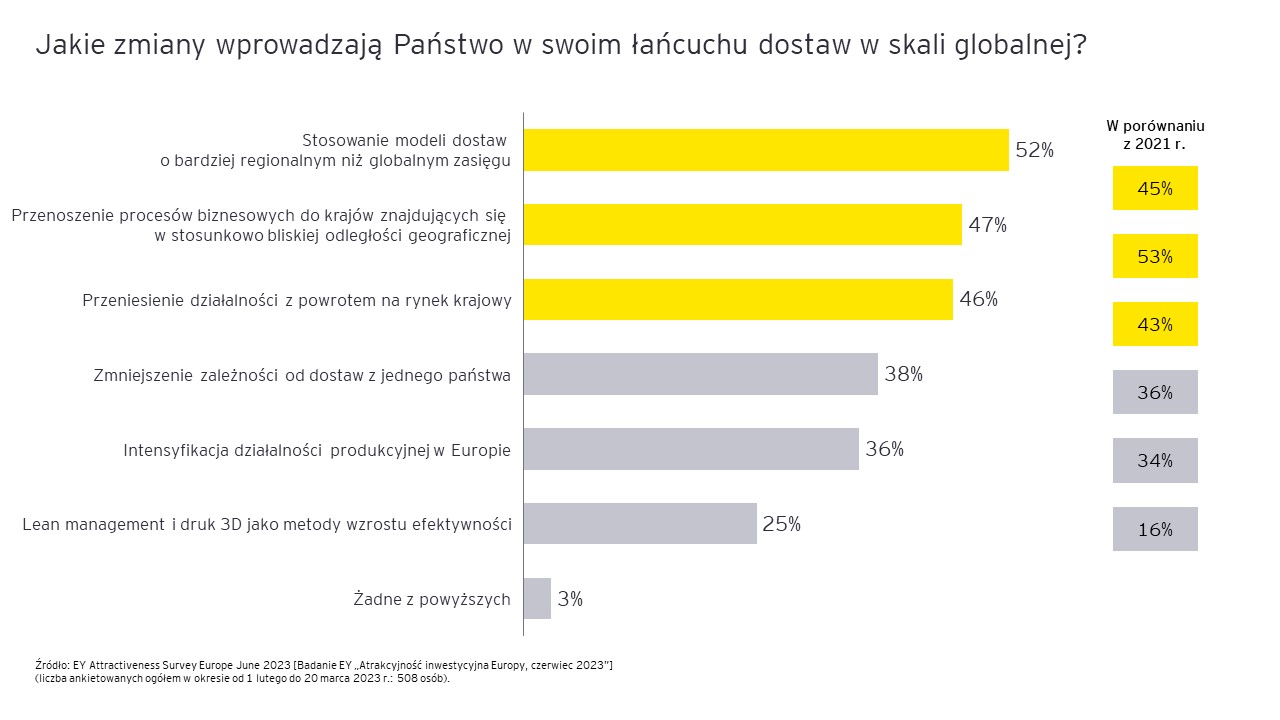

Inwestorzy rekonfigurują globalne łańcuchy dostaw. Polska może być jednym z beneficjentów tego trendu m.in. dlatego, że położenie w centrum Europy łączy z atrakcyjnością kosztową inwestycji i wysokimi kwalifikacjami pracowników. Szczególnie dotyczy to sektorów produkcji i funkcji back-office. Ponadto, rośnie znaczenie inwestycji podejmowanych przez podmioty z Ukrainy i Białorusi. Relokacje kapitału z tych państw miały wpływ na wzrost projektów inwestycyjnych w Polsce w 2022 roku – mówi Marek Rozkrut, partner i główny ekonomista EY na Europę i Azję Centralną.

Co dalej?

Na mapie europejskich inwestycji wyróżnia się też kilka innych krajów: BIZ we Włoszech wzrosły o 17% w 2022 r., Portugalii – 24%, Rumunii – 86% i Turcji – 22%. Wciąż trzy największe kraje Europy przyciągają połowę inwestycji zagranicznych. Francja, lider najnowszego zestawienia, przyciągnęła 1 259 projektów, co daje 3% wzrost r/r. Wielka Brytania, wciąż borykająca się z efektami Brexitu, może się pochwalić 929 projektami, co daje spadek o 6%, a Niemcy, największa gospodarka Europy, ale z wysokimi kosztami pracy i nadwyrężonymi łańcuchami dostaw, przyciągnęły 832 inwestycje (spadek o 1% r/r). W przeliczeniu na miejsca pracy sytuacja wygląda inaczej – ubiegłoroczne BIZ w Wielkiej Brytanii to 46 779 miejsc pracy, we Francji, której ciążą wysokie koszty pracy i skomplikowane prawo pracy – 38 102, a w Niemczech – 33 548.

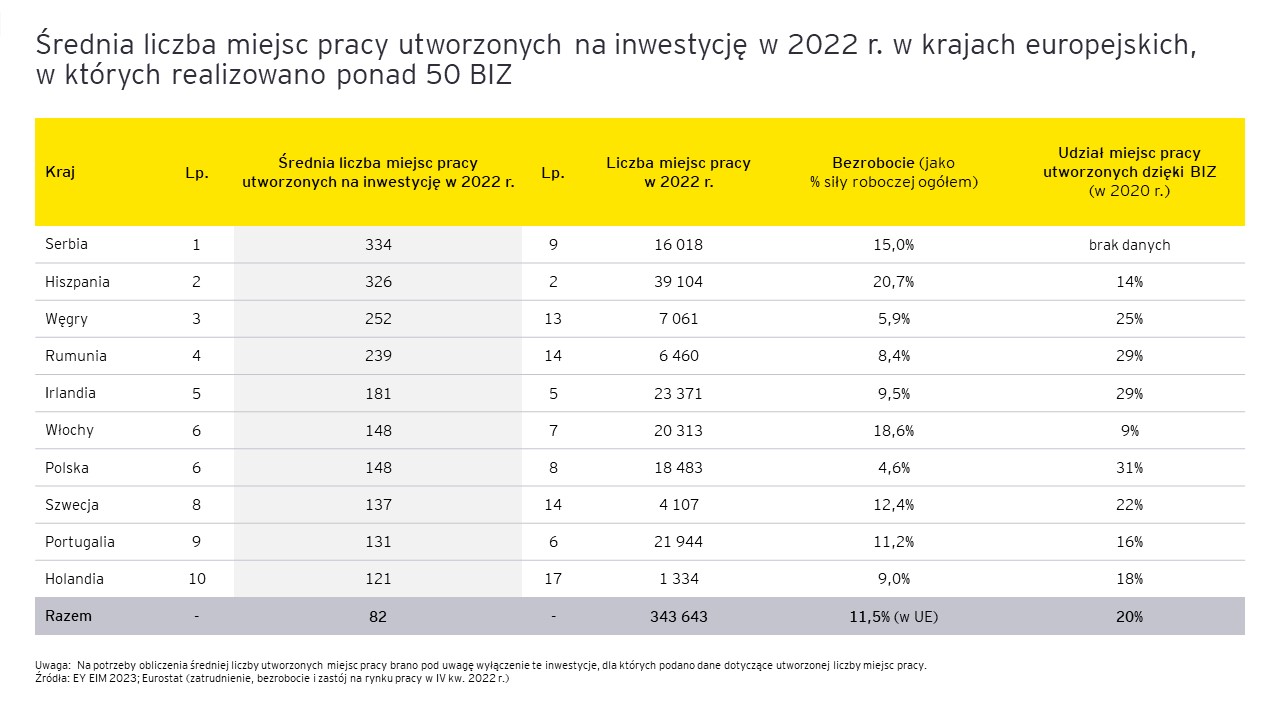

Największe inwestycje pod względem średniej liczby miejsc pracy przyciągają Serbia i Hiszpania, gdzie jedna inwestycja generuje przeciętnie odpowiednio 334 i 326 miejsc pracy. Polska zajmuje 6. miejsce w tym ujęciu, ex aequo z Włochami: jedna BIZ w Polsce to średnio 148 miejsc pracy. Kluczem do sukcesu w przyciągnięciu inwestycji dających zatrudnienie jest połączenie stosunkowo niskich kosztów pracy i wysokich kwalifikacji pracowników.

Przyspieszenie inwestycji zagranicznych będzie w dużym mierze zależeć od skali i trwałości obecnego spowolnienia oraz perspektyw i siły ożywienia gospodarczego. Z badań EY wśród inwestorów wynika, że najgorsze jest już za nami. 67% ankietowanych planuje rozwijać lub rozpocząć działalność w Europie w ciągu najbliższego roku – to najwyższy wskaźnik w historii badania, wzrost z 53% w ub. roku.

To z jednej strony efekt inwestycji zaplanowanych i niezrealizowanych w poprzednich latach, z drugiej – warunki gospodarcze wymuszają na firmach reorganizację i racjonalizację działalności oraz optymalizację kosztową. Europa musi wzmocnić swoją atrakcyjność dla inwestorów, jeśli chce zostać beneficjentem tego wzmożonego apetytu na inwestycje – mówi Jacek Kędzior.

USA chce przyciągnąć inwestorów podpisaną w ub. roku Inflation Reduction Act, zakładającą 370 mld USD wydatków na projekty związane ze zmianą klimatu i transformacją energetyczną. Z kolei Unia Europejska tworzy sprzyjające warunki dla napływu BIZ do branż o dużym potencjale innowacyjnym poprzez implementacje strategii rozwoju technologii cyfrowych i rozwiązań prośrodowiskowych. W tym celu wykorzystywany jest, m.in., Instrument na Rzecz Odbudowy i Zwiększenia Odporności, który ma łagodzić skutki pandemii w krajach członkowskich poprzez inwestycję w transformację cyfrową, energetykę odnawialną i wspieranie rozwoju umiejętności.

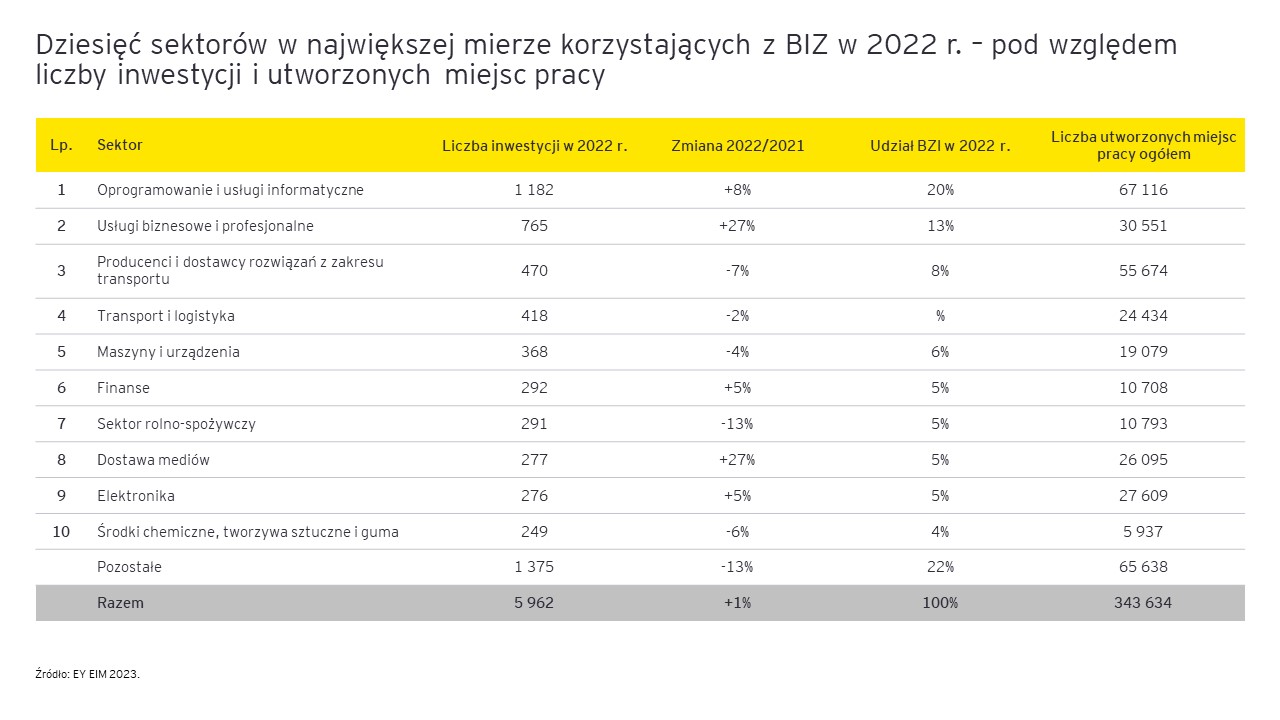

Sektory zaawansowane technologicznie w centrum uwagi inwestorów

Postępująca digitalizacja gospodarek Europy powoduje, że software i usługi IT były sektorem numerem jeden dla BIZ w 2022 r. – po wzroście o 8% r/r stanowiły 20% wszystkich projektów ogłoszonych w 2022 r. Europa przyciągnęła o 27% więcej projektów z obszaru usług dla biznesu i usług profesjonalnych w porównaniu z 2021 r.

Wyzwania i szanse dla Europy

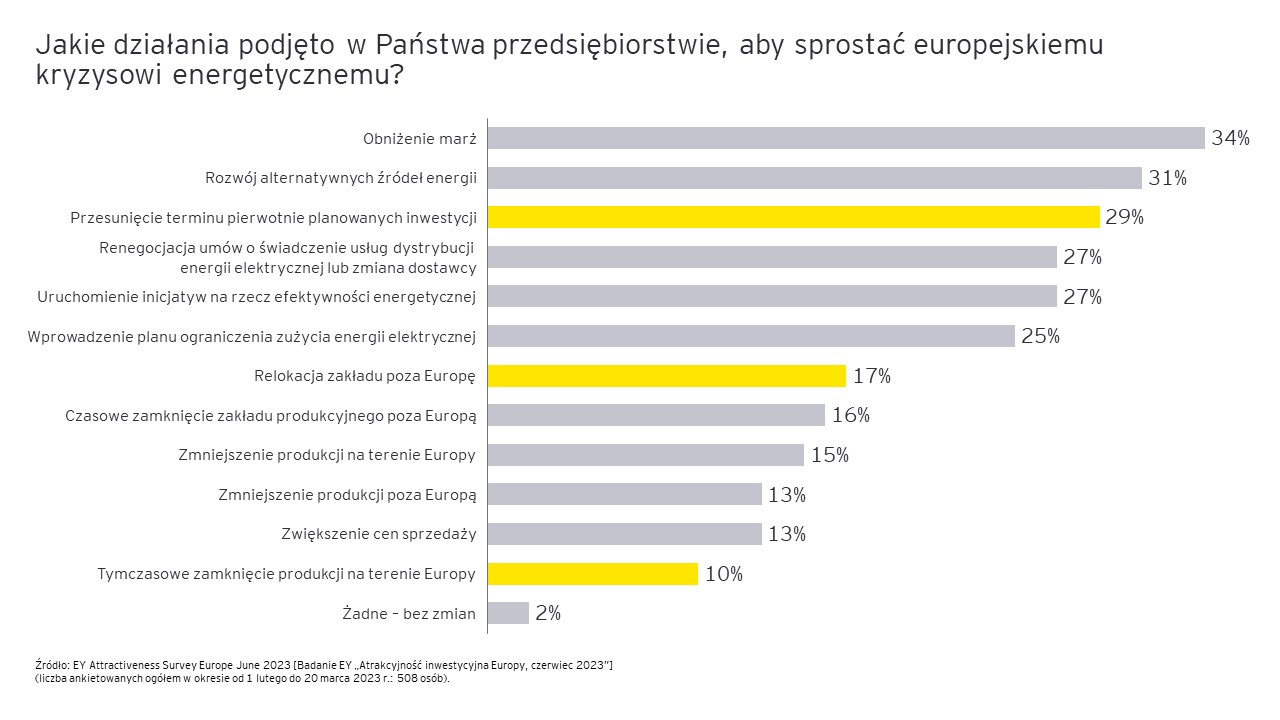

Jednym z kluczowych czynników negatywnie wpływających na prowadzenie biznesu w Europie są wysokie ceny energii. Z badania EY wynika, że 29% firm odroczyło decyzję o inwestycji z powodu kryzysu energetycznego. Część z nich może zdecydować się na inwestycję w tym roku. Równolegle warto zauważyć, że 17% inwestorów realokowało produkcję poza Europę – co oznacza, że Stary Kontynent stracił część inwestycji. Z kolei 45% dyrektorów odpowiedzialnych za inwestycje uważa, że wysokie stopy procentowe i utrudniony dostęp do finansowania wpłynie na ich plany inwestycji w Europie w tym roku, a 40% wymienia wysoką inflację i jej negatywny wpływ na popyt konsumpcyjny jako kluczowy czynnik decyzji o inwestycji na Starym Kontynencie.

Pozytywnie na wolumeny inwestycji zagranicznych w Europie może wpływać nearshoring lub friendshoring, czyli trend do lokowania inwestycji w pobliskich krajach, z tego samego kręgu politycznego: 52% firm deklaruje, że tworzy teraz łańcuchy dostaw bardziej skupione w regionie, 47% – że przenosi procesy biznesowe do krajów znajdujących się w stosunkowo bliskiej odległości geograficznej (nearshoring), a 46% – realokuje aktywa z powrotem na rodzimych rynkach. W najbliższych latach te deklaracje powinny przełożyć się na konkretne decyzje inwestycyjne.

Firmy zlokalizowane w Europie odpowiadały za 60% BIZ w 2022 r. i 77% takich przedsiębiorstw planuje zwiększyć obecność na Starym Kontynencie. Nieco mniej optymistyczny jest obraz wśród firm, które mają główną siedzibę poza Europą: tylko 53% z nich chce rozpocząć lub zwiększyć obecność w krajach europejskich.

Metodyka

Badanie EY Atrakcyjność inwestycyjna Europy 2022 składa się z dwóch części. Pierwsza to dane ilościowe gromadzone w ramach EY European Investment Monitor (EIM), we współpracy z OCO, o inwestycjach zagranicznych ogłoszonych w 44 krajach Europy w roku 2022, w których efekcie powstają miejsca pracy i otwierane są nowe placówki. W badaniu nie ujęto inwestycji portfelowych oraz fuzji i przejęć. BIZ jest ujęte w zestawieniu, jeśli inwestor pozyskuje co najmniej 10-procentowe udziały w firmie oraz bierze udział w zarządzaniu. BIZ obejmuje inwestycje kapitałowe, reinwestowane zyski i pożyczki udzielane w ramach przedsiębiorstwa. Druga część to jakościowe badanie postrzegania Europy przez inwestorów zagranicznych, które zostało przeprowadzone w okresie luty-marzec 2023 r. przez agencję Euromoney w formie ankiety internetowej przeprowadzonej wśród reprezentatywnego panelu 508 respondentów – decydentów biznesowych odpowiedzialnych za inwestycje.