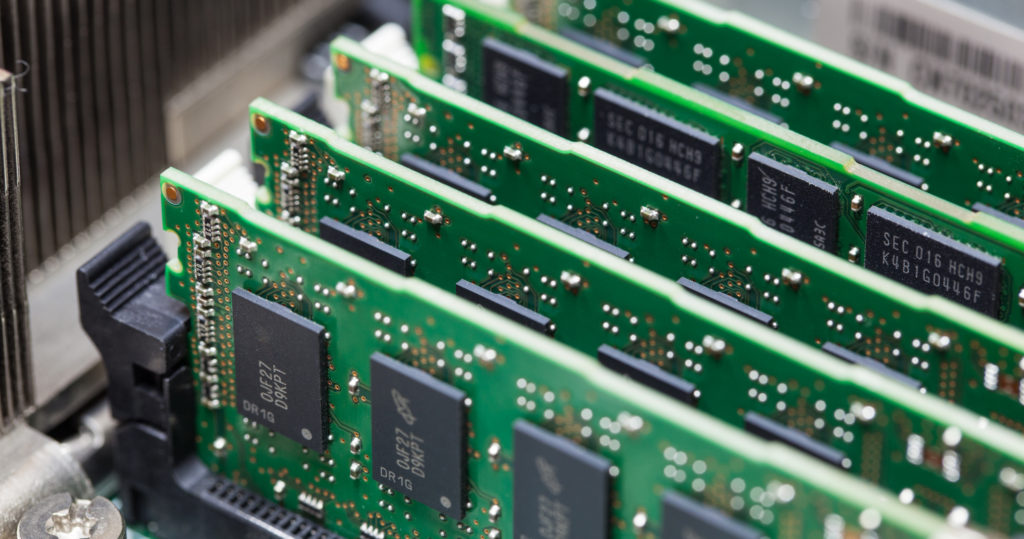

TrendForce: Dostawcy pamięci DRAM muszą starannie zaplanować wydajność, aby utrzymać rentowność

Branża pamięci DRAM doświadczyła redukcji zapasów i odbudowy cen w pierwszych trzech kwartałach 2024 r.; jednak oczekuje się, że dynamika cen osłabnie w IV kwartale.

Starsza wiceprezes ds. badań TrendForce, Avril Wu, zauważyła, że niektórzy dostawcy pamięci DRAM, po osiągnięciu rentowności w tym roku, zaczęli planować nowe rozszerzenia wydajności. Może to doprowadzić do 25% wzrostu rok do roku całkowitej produkcji bitów pamięci DRAM w 2025 r. – co oznacza bardziej znaczący wzrost w porównaniu z 2024 r.

Najnowsze badania TrendForce ujawniają, że struktura rynku pamięci DRAM staje się coraz bardziej złożona. Oprócz tradycyjnych kategorii, takich jak PC, serwery, urządzenia mobilne, grafika i konsumencka pamięć DRAM, do asortymentu produktów dodano HBM.

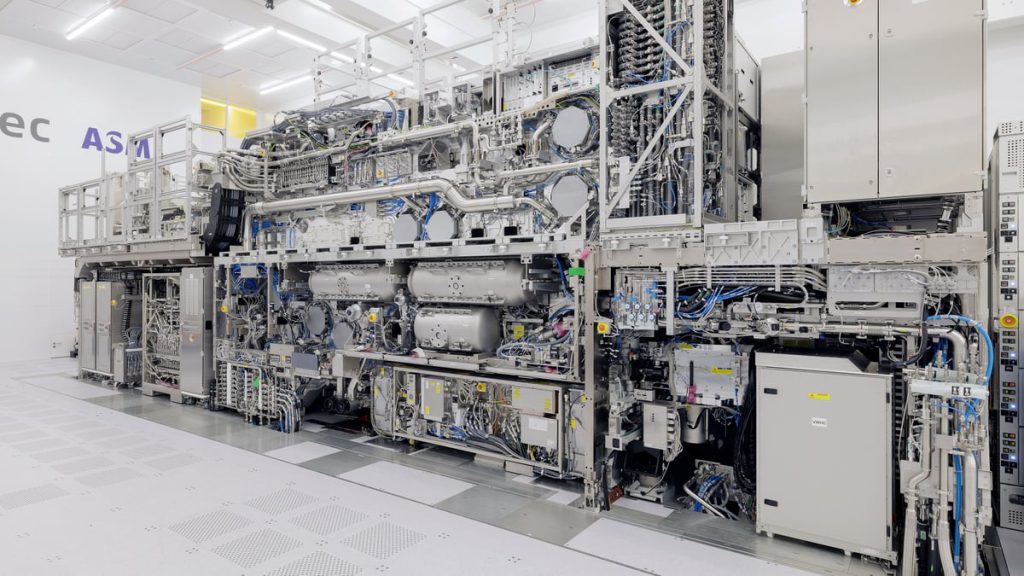

Geopolitycznie oczekuje się, że szybka ekspansja mocy produkcyjnych Chin w ostatnich latach wpłynie na globalny krajobraz podaży. Wu wskazała, że spośród trzech głównych producentów pamięci DRAM, SK hynix odnotuje największą ekspansję mocy produkcyjnych w 2025 r., co w znacznym stopniu wynika z wysoce dochodowych produktów HBM.

Ogólnie rzecz biorąc, TrendForce prognozuje 25% wzrost produkcji bitów DRAM w całej branży w 2025 r. lub 21%, jeśli wyłączy się chińskich dostawców. Warto zauważyć, że większość produkcji chińskich firm trafia głównie do klientów krajowych, a minimalna podaż jest kierowana na rynki zagraniczne.

HBM stało się kluczowym motorem wzrostu dla branży pamięci DRAM dzięki rosnącemu popytowi na sztuczną inteligencję. Bez HBM, konwencjonalna produkcja bitów DRAM ma wzrosnąć o 20% w 2025 r. Po dalszym wyłączeniu HBM i dostaw od chińskich firm, produkcja bitów od trzech głównych producentów pamięci DRAM ma wzrosnąć tylko o 15% – stosunkowo niski poziom w porównaniu z trendami historycznymi.

Konwencjonalna pamięć DRAM obejmuje produkty takie jak DDR5, DDR4, LPDDR4/5, a także pamięć DRAM do grafiki i pamięci konsumenckie.

TrendForce ostrzega, że przy dużej podaży bitów DRAM prognozowanej na 2025 r., wszelkie słabsze wyniki popytu mogą wywierać presję na ceny. Z perspektywy geopolitycznej oczekuje się, że wskaźnik realizacji dostaw DRAM w Chinach przewyższy inne regiony, koncentrując się przede wszystkim na starszych procesach LPDDR4x i DDR4, które będą narażone na większą presję cenową w porównaniu z innymi typami DRAM. Ponadto przewiduje się, że podaż HBM, a zwłaszcza HBM3e, pozostanie ograniczona przez cały przyszły rok.